個人再生と自己破産、どちらを選ぶ?借金状況による判断の目安

目次[非表示]

個人再生とその特徴

まずは、個人再生と自己破産がそれぞれどのような手続きなのか、確認しておきましょう。

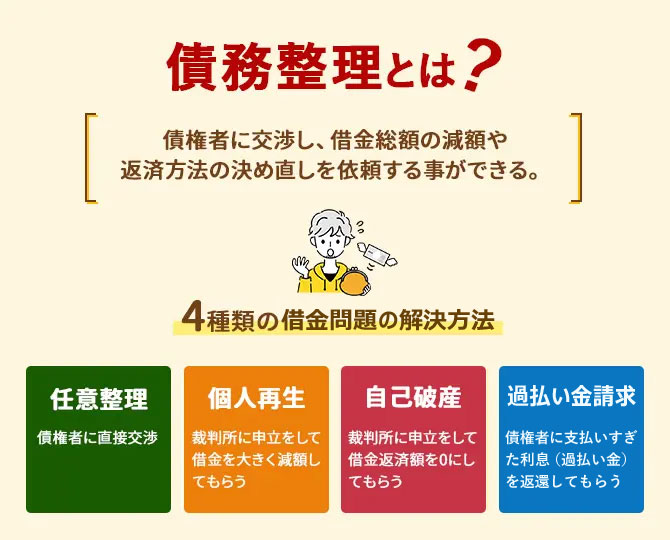

個人再生とは、裁判所に申立をして、借金の総返済額を大幅にカットしてもらう債務整理の方法です。減額率は、借金の総額によって異なり、借金額が大きくなると減額率も上がることが一般的です。たとえば500万円の借金なら100万円にまで減額してもらえる可能性がありますし、3000万円の借金なら300万円にまで減額してもらえる可能性があります。ただ、個人再生では100万円以下に借金が減ることがないので、借金額が100万円以下の人が個人再生をするメリットは小さいです。

次に、個人再生をしても、財産はなくなりません。住宅ローン返済中の人が個人再生をした場合にも「住宅資金特別条項」を利用することによって、家を失わないまま借金を減らすことが可能です。

ただし、個人再生後には減額された借金を返済していかなければならないので、充分返済を続けていけるだけの収入が必要となります。

こちらも読まれています個人再生に向いてるのはどんな人? 借金を整理するには、「任意整理」「個人再生」「自己破産」という3つの方法があります。どれを選ぶかは、困窮の度合いや債務者...この記事を読む

自己破産とその特徴

次に、自己破産の基本的なポイントを確認します。自己破産は、裁判所に申立をして、借金を0にしてもらう債務整理の方法です。個人再生では借金が減額されるだけですが、自己破産をすると借金をなくしてもらえる点が大きく異なります。

また、自己破産には限度額がありません。個人再生の場合、5000万円が限度額となっているので、多額の借金がある場合には自己破産を利用すべきです。

自己破産をすると、債務者の持っている一定以上は債権者に配当されるため、なくなります。住宅ローンがついていてもいなくても、不動産を所有している場合には必ず失われます。自己破産の手続き中には、一定の職業につくことができなくなり、長期旅行や引っ越しなどが制限されるケースもあります。

こちらも読まれています自己破産とは?メリット・デメリットや生活への影響を解説 自己破産とは、自分が持っている財産や収入では借金が返済できない場合に、裁判所から「支払いができない」ことの認定を受け、借...この記事を読む

以上のように、個人再生と自己破産は、同じ「裁判所を利用した手続き」ではあってもその内容や結果はかなり異なっています。

個人再生と自己破産の判断の目安

個人再生と自己破産のどちらを選択するか迷ったら、以下のような基準で判断しましょう。

- 借金額による判断の目安

- 収入による判断の目安

- 住宅ローンの有無

- 財産による判断の目安

- 職業による判断の目安

- 債権者が反対しているかどうか

- 借金の原因による判断の目安

- 本人のこだわり、世間体

- 借金の原因による判断の目安

- 7年以内に自己破産しているかどうか

それぞれについて、順番に解説します。

借金額による判断の目安

借金額により、自己破産か個人再生のどちらが向いているのか、ある程度判断することができます。

借金が100万円以下

借金が100万円以下なのに「どうしても借金を支払えない」のであれば、自己破産を選択すべきです。個人再生では借金が100万円以下の場合、そのまま残ってしまうからです。減額されないので、あまり個人再生する意味がありません。

ただし、借金が100万円以下で自己破産すべき人は、無収入やそれに近く、極めて支払い能力の小さい人です。たとえば子どもを抱えて働けないシングルマザーや失業した人、病気の人、生活保護の人などが該当します。普通に健康で働けるのであれば、任意整理によって利息をカットすれば借金を返済していけることが多いので、自己破産する必要はありません。

借金が100万円を超えて1000万円以下

借金が100万円以上1000万円以下の場合には、個人再生が有効になるケースも多いです。特に借金が300万円以上になっており、本人に支払い能力がある場合などには、まずは個人再生を検討すると良いでしょう。

借金が1000万円を超えて5000万円以下

借金が1000万円を超えてくると、徐々に個人再生では支払いが厳しい人が出てきます。この場合、借金額だけでは振り分けられないので、収入状況や財産状況をみながら自己破産か個人再生の適切な方法を選びましょう。

借金が5000万円を超える

借金が5000万円を超える場合には、自己破産しか選択できません。個人再生の限度額は5000万円だからです。一般の民事再生なら利用できますが、よほどのことがない限り自己破産をして借金をいったん0にしてもらった方が良いでしょう。

収入による判断の目安

次に、収入による判断の目安をご紹介します。

サラリーマン、公務員の場合

サラリーマンや公務員で定期的かつ確実な収入がある方は、個人再生を検討するとよいです。これらの給与所得者は、支払い能力が高いので裁判所からとても信頼されており、個人再生を利用しやすくなっているからです。他の職業では利用しにくい「給与所得者等再生」という特殊な個人再生の手続きも利用できます。給与書等車等再生を利用すると、たとえ債権者が全員個人再生に反対していても、強制的に借金を減額してもらえます。

収入額が少なすぎると個人再生できない場合もありますが、財産を残したいならまずは個人再生を検討すべきです。

自営業者の場合

自営業者の場合にも、個人再生を利用可能です。そこで、残したい財産や住宅ローンつきの家などがあるなら、個人再生を検討しましょう。ただし、給与所得者等再生は利用できません。

アルバイト、パートの場合

アルバイトやパートの方の場合にも、個人再生を利用できる可能性があります。ただし個人再生をするには、収入がある程度安定しており、最低限借金を返済できる金額以上の稼ぎがあることが必要です。

アルバイトやパートの場合、職場を何度も変わっていたり、収入の金額が低かったりするので個人再生が認められないケースも多々あります。同じように、派遣社員や契約社員の場合にも、職場の変更を繰り返していたり収入の金額が低すぎたりする場合などには、個人再生を利用できません。その場合、自己破産または任意整理で解決する必要があります。

無収入の場合

無職などで無収入の方の場合、基本的に個人再生はできません。個人再生をするときには、再生計画認可後の返済を継続できることが必須の要件となるからです。専業主婦の方などで、自分のお金はないけれど夫の収入から返済できるという方もおられますが、そういったケースでも個人再生はできません。個人再生で要求される「収入」は、自分自身の収入である必要があるからです。

無収入の方が借金した場合には、自己破産で解決するしかありません。ただし専業主婦の方の場合には、夫の収入から返済することを前提に、任意整理も検討可能です。

生活保護の場合

生活保護の方の場合、行政から保護費をもらっているので「収入」があるように見えます。しかし生活保護費は「収入」とは考えられていません。単に最低限の生活を補償するための行政給付を受けているだけです。そこで、生活保護受給者の人は個人再生できません。また、生活保護費から借金返済を続けていると、保護費を止められる可能性もあります。

生活保護受給者の方が借金したら、必ず自己破産をして借金を0にする必要があります。

年金生活者の場合

年金生活者は、生活保護の人と同じように行政給付を受けているように見えます。それなら個人再生はできないのでしょうか?

実は、年金と生活保護は、全く異なるものです。年金は立派な本人の所得(収入)であり、税金も課されています。そこで、年金生活者の場合には、個人再生をすることも可能であり、厳しい要件のある給与所得者等再生も利用することができます。

ただし、年金額が少なすぎて返済に足りない場合には、個人再生ができないので自己破産が必要です。

住宅ローンや自宅の有無

住宅ローンや自宅(持ち家)の有無によっても個人再生向きの事案と自己破産向きの事案を振り分けることができます。

個人再生をすると、「住宅資金特別条項」を利用することにより、家を守ることができます。また、基本的に自宅などの不動産がなくなることはありません。そこで、家を失いたくない場合には、個人再生が有効となります。

これに対し、自己破産をすると住宅ローンがあってもなくても家は必ずなくなるので、家を守りたい場合には自己破産してはいけません。

財産による判断の目安

人は、自宅以外にもさまざまな財産を持っているものです。たとえば預貯金、生命保険、貴金属、株式、投資信託、車など、何かしらの財産がある方が多いです。

自己破産をすると、これらのうち、おおむね99万円を超える部分は失われます。そこで、手持ち財産の総額が99万円を超える場合には、自己破産をすると超過した財産がなくなります。車両や預貯金などの個別の資産については残せる上限の金額が20万円などとされている裁判所も多いです(どこまでの財産を残せるかという基準は、全国の裁判所によって微妙に異なります)。

そこで、残したい財産がある方の場合には、個人再生が向いています。個人再生では、財産評価額以上は返済をしなければならないと決められていますが、財産そのものが失われることがないためです。反対に、財産がほとんどあるいはまったくなく、失うものがない方の場合には自己破産するとよいでしょう。

職業による判断の目安

自己破産か個人再生かについては、職業によって判断する視点もあります。自己破産をすると「資格制限」が適用されるためです。資格制限とは、自己破産の手続き中に一定の資格や職業が無効になったり制限されたりすることです。

たとえば、自己破産中には、弁護士や司法書士、税理士や公認会計士、不動産鑑定士などの「士業」の仕事ができなくなります。貸金業者や質屋営業、旅行業者などの仕事もできませんし、生命保険外交員や警備員、公証人などの資格も制限されます。また、他人の財産管理を行う「成年後見人」の資格も失います。

そこで、こういった仕事や地位にある方や、これからこうした職業に就く予定のある方の場合には、自己破産をすると実現できなくなってしまいますし、仕事を停止しなければならない可能性もあります。士業の方などの場合には、数か月事務所を開けなくなるのでダメージが大きくなるでしょう。そこで、資格制限を受ける仕事にかかわっている場合には、自己破産ではなく個人再生を選択した方が良いケースがあります。

ただし、資格制限が継続する期間は、通常3~6か月程度なので、それを過ぎればまた同じように仕事ができます。制限される仕事の方でもその期間だけ我慢すれば自己破産することは可能です。

債権者が反対しているか

個人再生か自己破産か選択するとき「債権者が債務整理に反対しているか」という点も重要です。

個人再生のうち原則的な方法である「小規模個人再生」においては、過半数の債権者が反対していると、再生計画が認可されないで個人再生が失敗してしまうからです。再生計画が認可されないと、借金が減額されずにそのまま残ってしまいます。そこで、多数の債権者が借金の減額に強硬に反対している場合や、大口の1社と大きなトラブルになっている場合などには個人再生が不奏功に終わる可能性が高くなります。状況にもよりますが、個人再生が難しそうなら自己破産を選択した方が良いでしょう。

なお、給与所得者等再生では債権者の同意は不要なので、多くの債権者や大口の債権者が反対していても、個人再生で解決することができます。

借金の原因による判断

借金の原因によっても、自己破産か個人再生のどちらが向いているか、変わることがあります。

自己破産には「免責不許可事由」があり、免責不許可事由があると、自己破産をしても借金を免除してもらうことができません。つまり、借金額がそのまま残ってしまうのです。重大な免責不許可事由がある場合、自己破産をしても借金を免除してもらえない可能性があります。

そして、ギャンブルと浪費は典型的な免責不許可事由となっています。そこで、これらを理由として借金した場合には、自己破産しても解決できないケースがあるのです。

ただし、免責不許可事由があったら直ちに免責不許可になるというわけではありません。本当に免責が認められないのは、浪費やギャンブルによる借金額が極めて高額で本人にまったく反省が見られない場合や、以前にも同じ原因で破産した経歴があるなど、相当に悪質なケースのみです。一般的によくあるパチンコ依存や買い物依存のケースであれば、最終的に裁判所の判断で免責を認めてもらえる可能性が高く、自己破産を諦める必要はありません。

本人のこだわり、世間体

人によっては「絶対に自己破産したくない」という方がおられます。実際の不利益やかかる手間暇、費用などについては、自己破産でも個人再生でも大して変わらないのですが、それでもマイナスイメージの強い自己破産を避けたいと考えるのです。また、世間体にこだわっている場合もあるでしょう。

そのように、本人がどうしても自己破産を嫌がっているのであれば、無理強いすることはできません。自己破産か個人再生か微妙な事案や個人再生でも解決可能なケースなどでは、個人再生を選択することになるでしょう。

7年以内に自己破産している場合など

自己破産の免責不許可事由として「7年以内に自己破産の免責許可が確定していること」があがっています。つまり、7年以内に自己破産をして免責決定を受けている場合、再度自己破産を申し立てても免責してもらえないということです。同じように、給与所得者再生を利用して再生計画案認可され、返済を終えている場合には、再生計画案認可決定後の7年以内は自己破産できません。個人再生で「ハードシップ免責」という特殊な方法で免責を受けた場合にも、その後7年以内には自己破産が認められないのです。

そこで、これらにあてはまる場合には、自己破産を申し立てても免責を受けられないので、意味がありません個人再生をするか、7年が経過するのを待ってから自己破産するか、どちらかを選ぶ必要があります。

費用やブラックリストの期間について

一般的に、自己破産にはマイナスイメージが強いので「自己破産の方が個人再生よりお金がかかる」「手続きにかかる期間が長くなる」「ブラックリスト(ローンやクレジットカードを利用できない状態)の期間も長くなる」などと思われていることがあります。

しかし、かかる費用については、自己破産より個人再生の方が高額なこともあり、ケースバイケースです。手続きにかかる期間は、むしろ個人再生の方が長くなることも多いです。ブラックリスト状態の期間は、自己破産でも個人再生でも同じです。そこで、これらの要素は自己破産か個人再生かを判断する目安にはなりにくいです。

こちらも読まれています債務整理をしてブラックリストにならない方法はある? 借金問題に困ったら債務整理で解決するのが良いと言われていますが、債務整理をすると信用情報に事故情報が登録されて、借り入れ...この記事を読む

判断に迷った場合には弁護士に相談すべき

自己破産するか個人再生をするか迷ったとき、目安にすべき事情はいろいろあります。ただ、自分一人で適切に判断することは難しいことが多いです。迷ったときには、債務整理に長けた弁護士に相談するのが一番です。

一人で悩んでいても解決できないので、早めに専門家に相談しましょう。

債務整理に強く評判の良い弁護士事務所を探す

債務整理借金問題に悩んでいませんか?

- 複数の借入先があり、返済しきれない

- 毎月返済しても借金が減らない…

- 家族に知られずに借金を整理したい