特定調停スキーム|中小企業が利用できる特定調停とは?弁護士費用の補助は?

特定調停スキームとは日弁連が定めた制度で、金融円滑化法の終了で中小企業の資金繰りをサポートするために策定されました。特定調停制度を利用しながら弁護士の協力を得て行う私的再生で、民事再生などに比べて会社の信用を守りながら債務整理ができる点がメリットです。弁護士費用の一部は国からの補助で賄うことも可能です。

特定調停スキームとは

特定調停と言えば、個人の債務整理手続きだと思われがちです。しかし、必ずしも個人だけのものではなく、法人でも特定調停を申し立てることができるのです。その中でも経営不振に陥っている中小企業の事業再生を目的にしたのが「特定調停スキーム」です。

金融円滑化法に代わる再生方法

特定調停スキームは、いわゆる「金融円滑化法」の終了に伴う対応策の一つとして、日本弁護士連合会が中心となり策定したものです。

金融円滑化法とは

金融円滑化法とは、2009年に施行された「中小企業等に対する金融の円滑化を図るための臨時措置に関する法律」の通称です。この法律は、リーマンショック等の影響で経営が苦しくなった中小企業を救うために作られました。金融円滑化法によって、金融機関は債務の返済に支障がある、もしくは支障が出る恐れがある中小企業に対し、返済条件を変更するなど柔軟な融資を行う努力が求められました。

金融円滑化法が終了

施行後、多くの中小企業が金融円滑化法を利用して資金調達を行いました。しかしこの法律は時限立法で、東日本大震災の影響で一時延長されましたが、2013年3月に終了を迎えました。中小企業にとって頼りにしていた法律が終了してしまうと、資金繰りの悪化で経営が傾いたり倒産する恐れも出てきます。

中小企業を支援する特定調停スキーム

そこで日弁連は、法律終了後に中小企業を支援するために、最高裁判所や経済産業省中小企業庁と協議して「特定調停スキーム」を策定しました。

再生計画案を策定して特定調停

特定調停スキームでは、民事再生など法的再生手続を利用すれば事業価値が下がり再生が難しい中小企業が、弁護士などのサポートで再生計画案を策定して特定調停を行います。借金を整理して、事業の再生を目指すのです。法的再生手続きではなく、あくまで私的再生です。

個人の特定調停とは異なる

中小企業が対象の特定調停スキームは、同じ調停でも個人のものとは異なります。例えば、特定調停を申し立てる前に債権者の同意を必要とする点などは、個人の特定調停と違う点です。特定調停スキームは数回で終わることが多いので債権者と事前の話し合いが必要になる場合が多くあります。

特定調停スキームの手続き

中小企業の事業再生をする特定調停スキームを利用したいとき、具体的にどんな手続きで進めたらいいのでしょうか?詳しく説明してみましょう。

特定調停スキームの対象とは

特定調停スキームは中小企業にとって政務整理をする上で非常に有効な手段ですが、どの企業でも利用できるとは限りません。

特定調停スキームの対象者

特定調停スキームの対象となる債務者の事業規模は、概ね「年商20億円以下、負債総額10億円以下の企業」です。これらの年商や債務を上回る企業は、法的再生なら民事再生手続や会社更生手続、私的再生なら地域経済活性化支援機構や中小企業再生支援協議会などの支援機関を利用することになります。

弁護士と打ち合わせ

個人で行う特定調停は債務者が自力で申し立てますが、特定調停スキームではほとんどの場合、弁護士が代理人となります。債務者が弁護士に相談すると、まずは申し立てに向けた打ち合わせを行います。弁護士は公認会計士や税理士などと連携しながら、債務者の企業に対して財務状況のヒヤリングや事業内容の調査など(デューデリジェンス)を実施します。

金融機関との交渉は申し立て前に

また、特定調停スキームでは申し立て前に金融機関と事前交渉を行います。これも個人の特定調停とは異なる点です。債務者は弁護士らの協力を得て経営改善計画案を作ります。そして計画案について金融機関と交渉し、合意が得られる計画へと練り直していくのです。最終的に合意に達したら、債務者は特定調停での合意案も作成して金融機関の了承を得ます。調停がスムーズに成立するための準備です。

調停の申し立てと調停期日

申し立て先は原則として債権者である金融機関の所在地を管轄する簡易裁判所です。調停の期間は、事前に合意ができているため通常は短期間で終わり、基本的には調停期日1〜2回で済みます。成立すれば調停調書が作成されます。

特定調停スキームの特徴

中小企業には民事再生手続など法的再生の道もありますが、特定調停スキームのメリットとは何なのでしょうか。また、弁護士を選ぶ際はどのような点に気をつければいいのでしょうか。

特定調停スキームのメリット

特定調停スキームには、債権者の同意を得やすい、手続きにかかる期間が短い、会社の信用を守れるといったメリットがあります。

債権者の同意を得やすい

特定調停スキームでは、裁判官と裁判所が選任した調停委員で構成する「調停委員会」が仲裁に入ります。そのため手続きの透明性と公平性が担保されており、他の債務整理手続きに比べて、債権者の合意を得やすいと言えます。

手続きにかかる期間が短い

経営者が望むのは、資金繰りの問題はなるべく早く解決して、事業に専念することでしょう。特定調停スキームでは、債務者は申し立て前に経営改善計画を練り、金融機関と交渉して合意を得ているため、調停期日は通常は1〜2回で終えることが可能です。日弁連によると、期間にして約3〜4か月が目安です。

会社の信用を守れる

企業が何らかの再生手続きをとっていることが取引先などに知られた場合、信用を失い、納品を拒否されるなどの不都合が生じる可能性があります。特に民事再生では取引先に知られるものと考えたほうがいいでしょう。

しかし特定調停スキームの手続きは、相手方である金融機関以外に知られにくいという特徴があります。会社の信用を守りながら行える債務整理手続きです。

特定調停スキームと弁護士

特定調停スキームの手続きは認定弁護士が受任していて、手続き費用の一部は国から補助が受けられます。

代理人は認定を受けた弁護士に限る

特定調停スキームでは、裁判所に代理人として申立てができるのは、弁護士だけです。なかでも国が「支援認定機関」として認定した弁護士に限られています。認定弁護士は中小企業の経営等を支援するための専門知識や実務経験が一定レベル以上であることが認められた者です。

弁護士費用の補助制度あり

申し立て前に行う経営改善計画の策定に際し必要な費用は、国から補助を受けることが可能です。金額は、総額の3分の2までで、上限は200万円です。

特定調停スキームの利用を検討するなら、弁護士に相談を

特定調停スキームのメリットは、会社の信用を守りながら債務整理が行える点です。弁護士費用のサポートもあるため、比較的利用しやすい制度でしょう。利用したい気持ちが少しでもある方は、まずは債務整理に強い弁護士の無料相談を利用してみてはいかがでしょうか。

債務整理に強く評判の良い弁護士事務所を探す

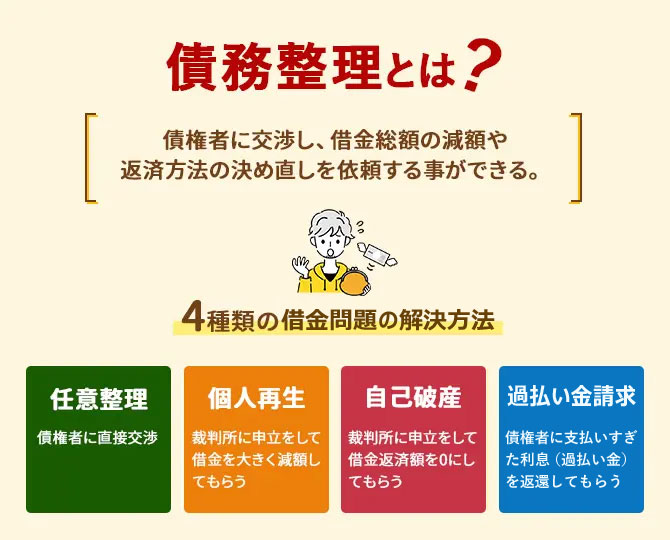

債務整理借金問題に悩んでいませんか?

- 複数の借入先があり、返済しきれない

- 毎月返済しても借金が減らない…

- 家族に知られずに借金を整理したい