任意整理後にクレジットカード発行やカードローン審査に通過する方法とは?

任意整理をすれば信用情報機関で事故情報に登録されるため、登録抹消までの5年間は新しくクレジットカードを作ることができません。任意整理後もクレジットカードの審査に通りやすくなるコツは、整理の対象としたカード会社とは全く別の系列のカード会社を選ぶことです。しかし、本人の属性によっても審査の通過のしやすさは異なります。

目次[非表示]

任意整理後はブラックリストに載りカードやローンが通らない

一般的に、任意整理をはじめとする債務整理を行うと、いわゆる「ブラックリスト」に載ってしまいます。一旦「ブラックリスト」の仲間入りをしてしまうと、一定の間ローンやカードの新規申し込み時の審査に通らなくなるのが普通です。

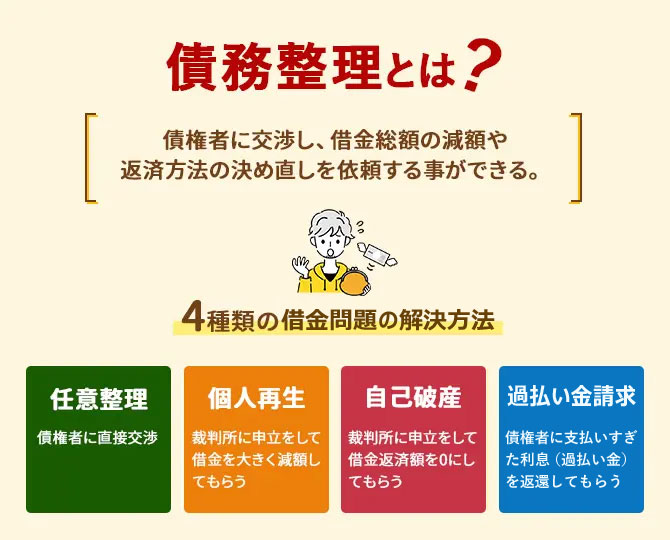

こちらも読まれています債務整理とは?メリットとデメリットや仕組みについて詳しく解説 債務整理をすれば借金の悩みを解決できることはよく知られていますが、債務整理とはどのようなもので、どうして借金問題を解決で...この記事を読む

任意整理をすると信用審査に通らなくなる

任意整理をすると「ブラックリスト」に載るため、しばらくは経済的信用がなくなります。ブラックリストに登録されるとクレジットカードのカード信用審査に具体的にどのような影響があるのでしょうか。

こちらも読まれています債務整理をしてブラックリストにならない方法はある? 借金問題に困ったら債務整理で解決するのが良いと言われていますが、債務整理をすると信用情報に事故情報が登録されて、借り入れ...この記事を読む

信用情報機関のデータベースに「事故情報」が登録

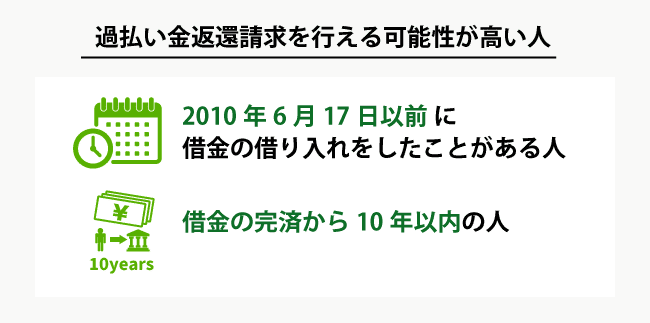

任意整理をすると、整理対象となった金融機関などから債務者が任意整理をした事実が信用情報機関に通知されます。そうすると、信用情報機関のデータベースに「事故情報(移動情報)」として5年間登録されることになります。

これが、いわゆる「ブラックリストに載る」状態です。いったん事故情報が載ってしまうと登録の抹消をすることはできませんが、間違って登録されているときのみ、削除や訂正などを求めることができます。

参考:クレジットカード審査の信用情報~個人でも確認する方法はある?

信用情報機関ってどんなところ?

信用情報機関とは、信用情報の管理・提供を通じて、会員である金融機関と消費者との間で信用に基づく取引を安心・安全に行えるようにする機関です。日本には現在、消費者金融系の株式会社日本信用情報機構(JICC)、信販系の株式会社シー・アイ・シー(CIC)、銀行系の全国銀行個人信用情報センター(KSC)の3つの機関があります。

この3つの機関はネットワークを通じて情報の交流を行っており、どれか1つでも事故情報が登録されると、すべての信用情報機関に情報が流れることになるので注意が必要です。

こちらも読まれています任意整理を行い信用情報機関に登録されるとブラックリストに入ってしまう? 信用情報機関に異動情報が登録されるとは何か、また任意整理との関係について紹介します。...この記事を読む

カードやローン審査が通らなくても任意整理するメリット

債務者が任意整理をする背景には、借金返済生活が自転車操業のようになってしまい、どうにも返済ができなくなってしまったことがあります。

そんな彼らにとっては、経済的な信用をなくしてまで任意整理を行うのは、リスクもありますがメリットのほうが大きいのが現状です。では、そのメリットとはどんなことでしょうか。

メリット1:借金を減らすことができる

任意整理をするときには、現行の利息制限法に基づいて利息の引き直し計算をし、正確な残債額を割り出します。利息制限法の上限金利を超過した分の利息は元本の返済に充てられます。将来分の利息や遅延損害金もカットされるので、結果的に元の借金額を大幅に減らすことが可能です。債務者にとって、これは非常にありがたい措置ではないでしょうか。

メリット2:官報に記載されない

個人再生や自己破産をすれば官報に情報が10年間保存されますが、クレジットカードもローンも10年利用できないのはさすがに不便ではないでしょうか。

任意整理の場合は原則として官報には記載されません。各クレジットカード会社にとっては、官報は信用情報に関する貴重な情報源です。官報に掲載されなければ、官報から信用情報を照会される心配はなくなります。

任意整理の対象となったカード会社はどうなる?

任意整理を行うことで、債務者はさまざまなメリットが享受できます。しかし、債権者にとっては債務者に任意整理の手続きをされると、貸付を行って戻ってくるはずのお金が減額されたり、当初予定していた利息も入ってこないため、大きな損失を生じてしまいます。

任意整理をされるとカード会社にとっては大損害

債務者に任意整理をされると、キャッシングの貸付等を行っていたカード会社等にとっては大損害を受けることになります。

債権者の気持ちとしては、「もうこの人は信用できない」「この人には貸付をしたくない」と思いたくなるのは当然ではないでしょうか。

利息も入らず債権も減額される

カード会社がキャッシングで貸付を行うと、通常は返済までの期間が長ければ長いほど利息が多く入ってくるものです。しかし、自社の債権について任意整理されると、まず将来分の利息や遅延損害金がカットされるため、いくら返済を待っていてもそれらが入ってこなくなり、カード会社の利益は減少します。

また、貸付けているお金についても、任意整理されると減額されることになるため、任意整理は債権者にとって決して利益になるものではありません。

こちらも読まれています任意整理すると借金はいくら減額できる?計算方法やシミュレーションも掲載 任意整理をすると、借金を減額できることが知られています。ただ「どのくらい減額できるのか?」具体的にはわからない方が多いで...この記事を読む

そのため、「社内ブラック」に登録して半永久的に貸付をできないようにする

任意整理後、何事もなく5年が経過して信用情報機関の事故情報が抹消されても、任意整理の対象となった会社の信用審査には半永久的に通過できなくなります。なぜなら、その会社の中で「社内ブラック」と呼ばれる要注意人物に関する情報がデータベースに登録されているためです。

社内ブラック情報は社内および企業グループ内で共有されるため、同じ企業グループに属する会社でクレジットカードの申し込みをしても審査には通らなくなります。例えば、りそなカードを任意整理の対象とすると、同じグループに属するセゾンカードの申し込みもできなくなるのです。

任意整理後にクレジットカードを発行する方法

では、任意整理後にクレジットカードを作りたいときにはどうすればよいのでしょうか。方法はいくつかありますが、代表的な方法は任意整理をしたカード会社の系列を避けて申し込みをすることです。

整理をした会社のグループ以外の会社を選ぶ

例えばセゾンカードを任意整理したとすると、全く系列の異なるイオンカードであれば信用審査に通る可能性が高まります。

このように、任意整理をしたカード会社とは関係ない企業グループに属するところで申し込みをしてみるのがよいでしょう。ただし、実際に審査に通るかどうかは、本人の勤務先や年収、勤続年数などの属性にもよります。

関連リンク:審査に通りやすいクレジットカード比較

「申し込みブラック」に注意

1社で融資を断られたからといっても、必ずしもすべてのカード会社で審査が通らないわけではありません。ただ、短期間で複数の会社にクレジットカードの新規申し込みを行うと、「経済的にかなり困っている」と判断され「申込みブラック」となってしまうので注意が必要です。具体的には、1ヶ月で3社以上の会社に申し込むのはやめておいたほうがよいでしょう。

任意整理後5年経っても、クレジットカードを新しく作るのは決して簡単なことではありません。しかし、高速道路を利用するときなど日常生活にはクレジットカードがないと不便なこともあります。カードの無事審査に通ったとしても、今までのカードの使い方を見直し、今後は支払いが破綻しないように努めることが必要です。

こちらも読まれていますカード破産とは?その原因と生活への制限、可能な対処法 カード破産とは、クレジットカードの使い過ぎで毎月の返済ができなくなってしまい、最終的に自己破産することになった状態のこと...この記事を読む

任意整理後にカードローン審査に通過する方法

5年間経過するのを待つ

任意整理後は5年間は信用情報機関に事故情報が記録されるため、カードローン審査に通過することはできません。

しかし5年が経過すると事故情報が抹消されるので、カードローン審査に通過することが可能となります。

債務整理に強く評判の良い弁護士事務所を探す

債務整理借金問題に悩んでいませんか?

- 複数の借入先があり、返済しきれない

- 毎月返済しても借金が減らない…

- 家族に知られずに借金を整理したい