特定調停をした場合の信用情報への影響とは?ローン審査は大丈夫?

特定調停を行うと、ほかの債務整理手続きと同様、信用情報機関に事故情報として登録されます。信用情報は3つの信用情報機関で管理、共有され、与信審査の判断基準になっていますので、事故情報の登録期間は新たな借り入れが難しくなります。返済完了日から5年程度経過すれば削除され、自己開示をして確かめることも可能です。

目次[非表示]

特定調停の事実が記録される信用情報とは?

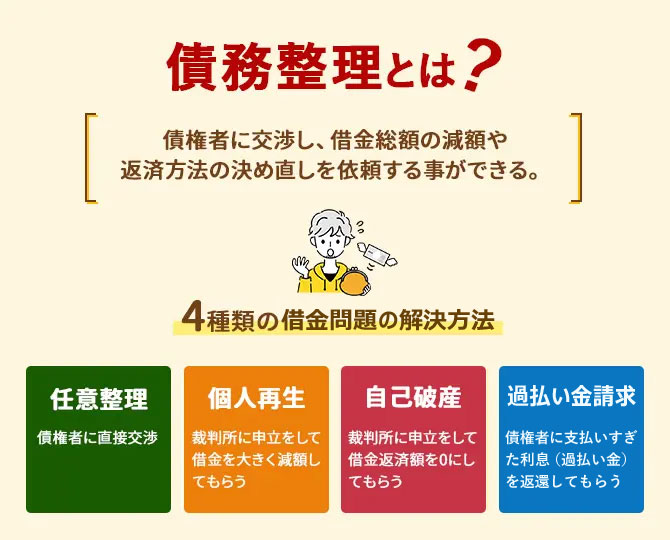

特定調停は、債務者と債権者の話し合いで和解契約を成立させる債務整理手続きです。「和解」したとはいえ、借金が当初の約束通り返済できなかったことは事実なので、信用情報機関には登録されてしまいます。まずは、ここで言う信用情報とは何かについて見ていきましましょう。

信用情報は金融機関が行う与信審査の判断基準になる

債務整理をすることで「ブラックリスト」に載ってしまい、クレジットカードの審査に落ちたり、新たな借り入れができなくなってしまうと思っている方も多いでしょう。「ブラックリスト」という呼び名から、借金を返さなかった人の一覧表があると思われがちですが、実際はそのようなリストは存在しません。

個人信用情報とは、クレジットカードやローンの審査に利用されるもので、個人の借り入れに関する情報が掲載されており、そこに返済が滞ったり、債務整理をした情報が登録されることを「ブラックリスト」に載ると表現する人がいます。

信用情報の目的

信用情報は、消費者金融業者やクレジットカード会社、銀行などが加盟する信用情報機関に登録されています。これらの加盟業者は、新規の借り入れやクレジットカード作成の依頼を受けると、依頼者の信用情報を参照して支払い能力を判断しています。正確な審査を促し、過剰貸付を防止することが信用情報の目的です。

信用情報機関は3つある

信用情報機関には、クレジット会社系、消費者金融系、銀行系と言われる3つの団体があります。それぞれの団体が顧客の利用履歴を記録して、蓄積された信用情報を共有しています。

3つの信用機関

① 株式会社シー・アイ・シー(CIC)

クレジット会社の共同出資で設立された信用情報機関で、クレジット会社系です。

② 日本信用情報機構(JICC)

日本最大級の信用情報機関。消費者金融系です。

③ 全国銀行個人信用情報センター(KSC)

一般社団法人「全国銀行協会」が設置・運営する信用情報機関。銀行系です。

信用情報に記録されるのは個人の借金の履歴

信用情報に記録される情報とはどんなものでしょうか。一般的にはあまり知られていませんが、私たちが金融機関と信用取引をした時点で、個人情報や借入額・返済履歴など多くの情報が信用情報に記録されています。

誰がいつ、どんな借り入れをしたかがわかる

信用情報に記録されるのは、主に次のような情報です。照会を行った人の信用取引の履歴がわかるようになっています。

- 氏名、生年月日、性別、住所、電話番号、勤務先等

- 借入金額、借入日、契約の内容

- 延滞、代位弁済、強制回収手続、解約、完済等の事実を含む返済状況

特定調停は事故情報として登録される

借金の返済が滞ると、その事実が信用情報機関に「事故情報(異動情報と同義)」として登録されてしまいます。これがいわゆる「ブラックリストに載る」という状態です。債務整理の一つの手段でもある特定調停は、ここで言う事故情報に含まれるので、ほかの債務整理手続きと同じく信用情報機関に登録されます。

特定調停が信用情報機関に登録されたら、生活はどうなる?

「ブラックリストに載る」と聞いただけで絶望的な気分になってしまう人がいますが、永久に不利益を被るわけではありません。ここでは、特定調停を行ったあとに想定される生活上の制限について見ていきましょう。

こちらも読まれています債務整理をすると官報やブラックリストに掲載される? 債務整理をすると気になるのが、官報と信用情報機関に掲載される情報です。官報に情報が記載されるケースは限られていますが、借...この記事を読む

特定調停をしたら5年間は新たな借り入れができない

特定調停を行う人が最も気になるのが、各種ローンやクレジットカードの申し込み、キャッシングなどが可能かどうかという点でしょう。制限を受ける期間や事柄は決まっていますので、順に説明します。

特定調停の事故情報は完済から5年で削除される

信用情報機関への事故情報の登録期間は、信用情報機関によって異なります。JICCは「当該事実の発生(特定調停の申し立てをした日)から5年を超えない範囲」ですが、CICとKSCでは「契約期間中および取引終了から5年間」です。つまり、調停で決められた返済期間(通常は3年間)できちんと完済し、そこから5年が経過して初めてすべての信用情報機関から事故情報が削除されます。

事故情報の登録期間に制限されること

信用情報は金融機関が融資を行うかどうかの判断基準ですから、信用情報機関に事故情報が登録されている間は、新たな借り入れが制限されます。これまで借金に依存した生活だったとしても、現金主義に切り替える期間だと前向きに考えましょう。主に、次のようなことが想定されます。

- 住宅ローンや車のローンが組めない

- 新規のクレジットカードが作れない(ETCカードも含む)

- キャッシングやカードローンなどの借り入れができない

- 奨学金の借り入れができない(特定調停をした本人の申請の場合)

- 携帯電話の割賦購入ができない

特定調停の手続き後、新規の借り入れを申し込む前にできることは?

特定調停で決められた弁済額を完済して5年程度で、信用情報機関の事故情報は削除され、新たな借り入れの審査も通りやすくなるはずです。信用情報は本人に限り開示請求ができますので、まずは自己開示してみることをおすすめします。

信用情報を開示請求する

事故情報の削除前に申し込みをして審査落ちとなれば、金融機関に無用な悪印象を残してしまいます。すべての信用情報機関で郵送での自己開示が可能ですから、特定調停の事実が削除されているかを事前に確認しておくとよいでしょう。CICであれば、WEBで開示請求から信用情報の確認までが行えます。費用はそれぞれ1,000円程度になっています。

審査基準は会社によって違うことを知っておく

当然ながら、与信審査は対象者の勤務先や年収なども含めて、支払い能力を総合的に判断して行われます。審査基準は会社によって異なるため、Aという会社では落ちても、Bという会社では通ることもあるでしょう。また、信用情報機関の信用情報だけではなく「社内ブラック」と呼ばれる独自のデータを記録している業者もあります。信用情報機関から特定調停の事実が削除された後も、社内ブラックでアウトになることも想定されますので、少なくとも特定調停を行った会社のグループ企業は避けて、借り入れを申し込むのが賢明でしょう。

特定調停が最適な債務整理方法なのか、弁護士に相談を

このように、特定調停では信用情報機関に事故情報として登録され、5年程度借り入れができなくなるデメリットがあります。デメリットをよく理解したうえで、特定調停が最も自分に適した債務整理の方法なのかを判断することが大切ですので、まずは弁護士など専門家に相談することをおすすめします。

債務整理に強く評判の良い弁護士事務所を探す

債務整理借金問題に悩んでいませんか?

- 複数の借入先があり、返済しきれない

- 毎月返済しても借金が減らない…

- 家族に知られずに借金を整理したい