離婚の慰謝料に税金はかかる?課税されるパターンは3つ

離婚慰謝料は、原則「非課税」として扱われます。実際に、国税庁のホームページ(タックスアンサー)によると、慰謝料などの損害賠償金は非課税になると定められています。

しかし、注意したいのは離婚慰謝料の中にも例外があり、社会通念上ふさわしくない金額を受け取った場合や大きな資産の贈与は一部「課税対象」となることです。

本記事では離婚慰謝料で気をつけるべき「税金の問題」について解説します。

※ 本記事では、2020年4月より施行される、債権法改正に関する「慰謝料請求の時効」についても詳しく解説しています。

目次[非表示]

慰謝料は基本非課税、ただし課税対象になる慰謝料もアリ

離婚で受け取る慰謝料は、原則「非課税」として扱われます。非課税の根拠を国税庁の資料を元に見ていきましょう。

No.1700 加害者から治療費、慰謝料及び損害賠償金などを受け取ったとき[平成31年4月1日現在法令等]

1 心身に加えられた損害について支払を受ける慰謝料など

2 不法行為その他突発的な事故により資産に加えられた損害について受ける損害賠償金など

3 心身又は資産に加えられた損害につき支払を受ける相当の見舞金

ただし1と3については、補足があります。

まず、1の心身に加えられた損害に対する慰謝料ですが、国税庁では【治療費として受け取った金額は、医療費を補てんする金額であるため、医療費控除を受ける場合は、支払った医療費の金額から差し引くことになります】としています。

また【医療費を補てんし、なお余りがあっても他の医療費から差し引く必要はありません。】と明記しています。

例えば、相手のDVやモラルハラスメント、その他精神的損害に治療が必要な場合、相手方から治療費を受けとるケースもあるでしょう。

例えば、相手のDVやモラルハラスメント、その他精神的損害に治療が必要な場合、相手方から治療費を受けとるケースもあるでしょう。

ここでの治療費ですが「医療費を補填する金額」として見なされるため、医療費控除を受ける際、医療費の金額から「相手からもらった治療費分」を差し引き計算する必要があります。

また3の見舞金について、国税庁では【非課税となる見舞金は、社会通念上それにふさわしい金額のものに限られます。また、収入金額に代わる性質を持つものや役務の対価となる性質を持つものは、非課税所得から除かれます。】と見解を示しています。

このため、社会通念上ふさわしくない大きな金額の慰謝料や贈与については、「課税対象」の可能性があるということが分かります。

次項からは、どのような項目が「課税対象」になるのか、詳しく説明しましょう。

慰謝料で課税対象になるパターン

慰謝料が課税対象となるパターンは「3つ」あります。

- 社会通念を超える多額の慰謝料

- 不動産を相続した場合

- 有価証券や会員権を相続した場合

①〜③の内容を詳しく見ていきましょう。

課税対象のパターン① 社会通念を超える多額の慰謝料

社会通念を超える多額の慰謝料とは、世間一般的な金額とはかけ離れた金額の支払いを意味しています。

ただ、慰謝料や相続における「社会通念とは何か」明確に示した資料や、法律的根拠はありません。考慮されるのは「離婚慰謝料としてふさわしい金額」についてです。

実際に裁判では、相手の資力や離婚事由などを元に「慰謝料として妥当な金額」を考慮します。

こちらも読まれています離婚慰謝料の相場はどのくらい?請求できる条件と方法を徹底解説! 離婚の際に慰謝料請求ができる場合はいくつかあります。確実に高額な離婚慰謝料の支払いを受けるためには、正しい知識を持って対...この記事を読む

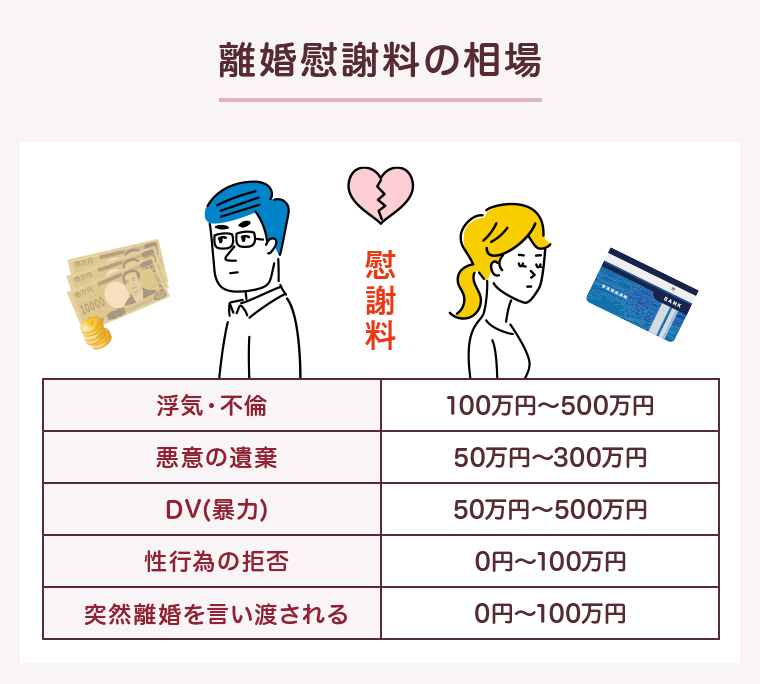

上の記事でも説明をしていますが、離婚慰謝料の相場は「50万円〜300万円」です。この金額を超える慰謝料については、社会通念上相当ではないと見なされるのでしょうが、離婚の事由が重大である場合裁判で200万円〜300万円を勝ち取ったケースも見かけます。

例えば、配偶者と不倫相手の関係が20年以上だった場合や、不倫相手との間に子どもができた場合の精神的損害の度合いが重ければ、300万円〜500万円に上ることもあります。

例えば、配偶者と不倫相手の関係が20年以上だった場合や、不倫相手との間に子どもができた場合の精神的損害の度合いが重ければ、300万円〜500万円に上ることもあります。

ただ離婚慰謝料が500万円〜1,000万円といった金額を超えるケースになると、裁判の例も少なくなります。

もちろん明確な金額は、法律によって示されていません。しかし、一般的な性格の不一致や夫との不仲で1,000万円や1億円を超えるような「高額な慰謝料」がやり取りされることは通常あり得ません。

有名人などの場合は事情が異なる

では、芸能人が「10億円」や「50億円」といった高額な慰謝料を支払うのはなぜでしょうか…?

芸能人や著名人が高額の慰謝料を払うのは、「問題解決能力の高さ」を世間にアピールするためです。

実際、裁判官が妥当な慰謝料を決めれば、慰謝料が1,000万円を超えることはないでしょう。しかし芸能人の場合は、任意で高額な慰謝料を自ら決定し、ステータスとして「高額な慰謝料」を支払っているのです。

このため一般人が、億単位の慰謝料を請求するのが「常識とかけ離れた行為」ということが分かります。

ドメスティックバイオレンスが原因の慰謝料は高額になる

DV(ドメスティックバイオレンス)が原因で慰謝料を請求する場合は話が別です。

ドメスティックバイオレンスの状況が証明でき、暴力によって日常生活に支障が出た(例:怪我によって仕事ができないなど)場合には高額な慰謝料が請求できます。ただし、慰謝料を請求する場合には、相手の暴力を立証できなければ慰謝料は発生しません。

DVでの離婚をお考えの方は、まずは身の安全を確保しましょう。その上で離婚弁護士に相談をし「証拠集め」を進めながら、相手に対し損害賠償金請求を行ってください。

離婚弁護士に相談をすれば、相手から危害を加えられることなく、安全に慰謝料請求する方法が見つかります。

こちらも読まれていますDVを理由に離婚できる?離婚するための方法やかかる期間について解説 日本でもDVに悩む夫婦は多いです。DVは、離婚原因としても上位に上がっていますが、DV被害者は自分ではスムーズに離婚をす...この記事を読む

課税対象のパターン② 不動産を相続した場合

通常の慰謝料とは異なり、不動産を相続した場合、分与した人には譲渡所得が掛かってきます。

No.3114 離婚して土地建物などを渡したとき[平成31年4月1日現在法令等]

離婚により相手方から財産をもらった場合、通常、贈与税がかかることはありません。これは、相手方から贈与を受けたものではなく、夫婦の財産関係の清算や離婚後の生活保障のための財産分与請求権に基づき給付を受けたものと考えられるからです。

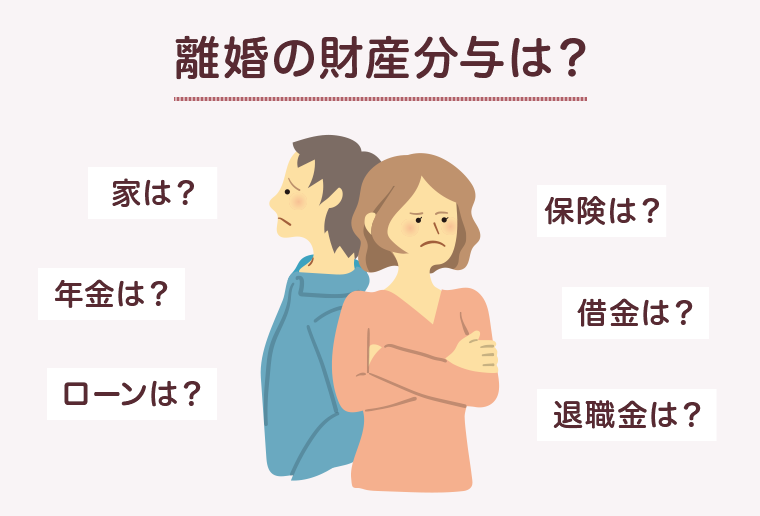

譲渡所得とは、土地や建物などの不動産資産、株式やゴルフ会員権などの資産によって生じた所得のことですが、本項では「不動産」に説明を限定し、株式やゴルフ会員権など有価証券の説明は次項で詳しく解説します。

さて、不動産譲渡と税の問題に話を戻しましょう。

離婚の際、不動産を譲渡したり売却した資金を夫婦で分与するケースは多いでしょう。不動産をそのまま譲渡した場合には「課税対象」にあたります。

例えば、離婚をする夫が妻に対し不動産を譲渡したとします。財産分与時の時価が6,000万円、購入時の不動産価格が3,000万円だったとします。

この土地と建物を売却した場合【6,000万円 − 3,000万円 = 3,000万円】となり、3,000万円の利益に対し税金が課されます。

ただし、税金の課される条件は「不動産の所有期間」によって異なります。

譲渡所得に係る所得税・住民税

- A. その年1月1日の所有期間が5年以下の場合 ⇒ 短期譲渡所得

- B. その年1月1日の所有期間が5年超の場合 ⇒ 長期譲渡所得

Aの場合の課税額ですが、所得税が30.63%で住民税は9%で計算します。

またBの場合の課税額ですが、所得税が15.315%で住民税は5%で計算してください。

ただしマイホームを譲渡された場合には、「居住用財産を譲渡した場合の3,000万円特別控除」という特例が適用されます。

No.3302 マイホームを売ったときの特例[平成31年4月1日現在法令等]

マイホーム(居住用財産)を売ったときは、所有期間の長短に関係なく譲渡所得から最高3,000万円まで控除ができる特例があります。これを、居住用財産を譲渡した場合の3,000万円の特別控除の特例といいます。

上の特例を受けるための条件は、次の通りです。

マイホーム売却時の特例を受けるための条件

- 自分が住んでいる家屋を売るか、家屋とともにその敷地や借地権を売ること。なお、以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

- 売った年の前年及び前々年にこの特例によりこの特例の適用を受けている場合を除きます。又はマイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと。

- 売った年、その前年及び前々年にマイホームの買換えやマイホームの交換の特例の適用を受けていないこと。

- 売った家屋や敷地について、収用等の場合の特別控除など他の特例の適用を受けていないこと。

- 災害によって滅失した家屋の場合は、その敷地を住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

- 売手と買手が、親子や夫婦など特別な関係でないこと。

参考リンク:No.3302 マイホームを売ったときの特例(国税庁|タックスアンサー)

①の場合ですが、これまで住んでいた家屋や住まなくなった家屋を取り壊した場合には、取り壊した日から1年以内に譲渡契約を行い、住まなくなった日から3年以内の日を含む12月31日までに売却をする必要があります。

離婚の場合は、夫婦の婚姻関係が解消されるため、⑥の「売り手と買い手が夫婦など特別な関係で無いこと」が分かります。

3,000万円の控除を受けるには、離婚前ではなく「離婚後に財産分与をする必要」があります。不動産を財産分与する場合は、離婚後に手続きを行ってください。

なお、上の条件を満たす場合には「3,000万円の控除」が受けられるため、譲渡所得を次の式で求めましょう。

譲渡所得の計算式

課税対象となる所得の金額 = 収入の金額 −(所得費用+譲渡費用)− 特別控除額

計算式の(所得費用+譲渡費用)は、登録免許税や固定資産税を指しています。登録免許税は、不動産登記に必要な費用で、固定資産評価額の2%を税として納める必要があります。

固定資産税は、土地や家屋を所有する人に課せられる税で、固定資産の価格×1.4%(標準税率)分を固定資産の所在する市区町村に納める必要があります。

固定資産税は、土地や家屋を所有する人に課せられる税で、固定資産の価格×1.4%(標準税率)分を固定資産の所在する市区町村に納める必要があります。

※ 固定資産税評価額は総務省の「路線価」から求めます。路線価は三年に一度更新されるので最新のものを参照しましょう。

続いて、上の計算式の右側「特別控除額」の部分に注目してください。

不動産の譲渡所得には「控除」の特例があり、不動産資産の区分によって控除の額が異なります。以下、資産の区分と特別控除額を表にまとめてみました。

資産と特別控除額

| 資産の区分 | 特別控除額 |

|---|---|

| 収用等により土地建物を譲渡した場合 | 5,000万円 |

| マイホームを譲渡した場合 | 3,000万円 |

| 特定土地区画整理事業等のために土地を譲渡した場合 | 2,000万円 |

| 特定住宅地造成事業等のために土地を譲渡した場合 | 1,500万円 |

| 平成21年及び平成22年に取得した土地等を譲渡した場合 | 1,000万円 |

| 農地保有の合理化等のために農地等を譲渡した場合 | 800万円 |

上の表中赤字の部分が「居住用財産を譲渡した場合の3,000万円特別控除」を示しています。

例えば、離婚の慰謝料としてマイホームを受け取ったとしましょう。ここで譲渡益が3,000万円以下であれば、譲渡所得に課税されないことが分かります。特別控除を受ける場合には、必ず確定申告を行ってください。

またマイホームの譲渡所得が3,000万円を超える場合には、特別控除額を差し引いても受け取れる利益が大きくなります。このため、控除額の多すぎた部分(売却益)が課税対象になります。

このほか、住宅ローン返済中に離婚する場合、「住宅ローンの完済後に名義変更をする予定」という方も多いでしょう。この場合の名義変更ですが、夫婦の財産分与に伴うものであれば、贈与税の対象外となるので覚えておきましょう。

言い換えると、財産分与以外の名義変更については「贈与税の対象」になるので注意が必要です。財産分与の場合は、課税対象では無いことを証明するため、「財産分与による名義変更」である旨を公正証書として残しておきましょう。

こうした離婚に伴う、贈与や不動産の名義変更についても、離婚弁護士に相談をすれば安心です。正しい方法で、税金対策も万全にしておきましょう。

課税対象のパターン③ 有価証券や会員権を相続した場合

有価証券(ゆうかしょうけん)とは、株式や債権、手形、小切手など財産的価値を持つ証券のことです。離婚に伴う財産分与の対象になるのは、婚姻後に取得した有価証券です。

有価証券(ゆうかしょうけん)とは、株式や債権、手形、小切手など財産的価値を持つ証券のことです。離婚に伴う財産分与の対象になるのは、婚姻後に取得した有価証券です。

有価証券の種類

株券、国債証券、地方債証券、社債券、出資証券、投資信託の受益証券、貸付信託の受益証券、特定目的信託の受益証券、受益証券発行信託の受益証券、約束手形、為替手形、小切手、郵便為替、貨物引換証、船荷証券、倉庫証券、社債利札、商品券、各種のプリペイドカードなど

ただし、借用証書や受取証書、預金証書、郵便切手、収入印紙などは有価証券に含まれません。

また株券の場合、譲渡制限株式など財産分与できない株式も含まれます。また非上場企業の株式なども、売却ができないといった理由もあり、それぞれ財産分与のための分割は難しくなります。

特に、業績が好調な株式会社の株券を売却すると「損をしてしまう」という場合もあるでしょう。こうした場合の有価証券は、財産分与時の評価額をもとに夫婦のどちらかが、代償金を支払うといった方法があります。

なお、夫婦間で有価証券の財産分与について争う場合は、公認会計士や離婚弁護士の判断を仰いで、有価証券の評価額を取り決めるのがベストです。

また財産分与の対象になるのは、有価証券のほか、ゴルフ会員権やリゾート会員権も含まれます。婚姻中に取得した各種会員権は、夫婦の協力によって得られた原資で購入されたものであれば「実質的共有財産」となり、離婚の際には夫婦で財産を平等に分与する必要があります。

なお、有価証券や各種会員権が「課税対象になるのか」という問題ですが、通常夫婦が離婚に際して財産分与を行う場合は非課税になるので通常、夫婦の財産分与分は非課税と考えると良いでしょう。

ただし例外があります。例えば、財産分与の金額が社会通念上相当ではない金額(=多すぎる)と判断された場合には、贈与税の対象となる可能性があります。

この判断は、税務署(国税庁)に委ねることになりますが、巨額の資産を受け取り、万が一「課税対象となった場合」に備えて「どのように贈与税を計算すれば良いのか」基本的な考え方と計算式について解説します。

贈与税の計算方法

不動産や有価証券は課税対象となります。また、有価証券や各種会員権の譲渡は、非課税売り上げとして計上します。

贈与税(ぞうよぜい)とは、財産の贈与を受けた場合に掛かる税金のことで、課税の方法には暦年課税と相続時精算課税の二種類があります。

■贈与税の種類は二種類

- 暦年課税(れきねんかぜい)

1月1日から12月31日までの1年間を基準に贈与された財産の金額に応じて課税される方式のこと。暦年課税には年間110万円の基礎控除額があり、贈与の金額が110万円以下の場合は非課税となり、税申告の必要が無い。 - 相続時精算課税(そうぞくじせいさんかぜい)

被相続人から生前贈与された財産を仮払いとし、無くなったときに贈与税を相続税と精算する方式のこと。通常60歳を超える者が20歳以上の者に対して行う生前贈与は2,500万円まで非課税になる。2,500万円を超える場合には20%の税が課されるので、贈与者が亡くなった時点で【相続税の課税価格+贈与時の課税】で相続税を計算し、既に納めた税を控除し納税する必要がある。

なお直径尊属(祖父母や父母)から20歳以上の子や孫への贈与には、特例贈与財産という仕組みが適用され、税率や控除の額は下のように定められています。

■特例贈与財産の税率と税控除額

| 贈与の金額 | 適用される税率 | 控除される金額 |

|---|---|---|

| 200万円まで | 10% | – |

| 200万円以上、400万円以下 | 15% | 10万円 |

| 400万円以上、600万円以下 | 20% | 30万円 |

| 600万円以上、1,000万円以下 | 30% | 90万円 |

| 1,000万円以上、1,500万円以下 | 40% | 190万円 |

| 1,500万円以上、3,000万円以下 | 45% | 265万円 |

| 3,000万円以上、4,500万円以下 | 50% | 415万円 |

| 4,500万円以上 | 55% | 640万円 |

また夫婦間、兄弟間、親から子への贈与には、下の「一般税率」が適用されます。

■一般税率の税控除額

| 贈与の金額 | 適用される税率 | 控除される金額 |

|---|---|---|

| 200万円まで | 10% | – |

| 200万円以上、300万円以下 | 15% | 10万円 |

| 300万円以上、400万円以下 | 20% | 25万円 |

| 400万円以上、600万円以下 | 30% | 65万円 |

| 600万円以上、1,000万円以下 | 40% | 125万円 |

| 1,000万円以上、1,500万円以下 | 45% | 175万円 |

| 1,500万円以上、3,000万円以下 | 50% | 250万円 |

| 3,000万円以上 | 55% | 400万円 |

ただし、繰り返しになりますが夫婦の財産分与に関わる贈与には、贈与税は掛かりません。過大すぎる贈与や偽装結婚など特殊なケース以外は「非課税」となるので覚えておきましょう。

こちらも読まれています離婚時の財産分与とは?家やローンの算出方法について解説 お互いに納得して財産分与を行うためには、売却をして現金に替える方法もあれば、どちらか一方が譲り受ける方法もあります。どち...この記事を読む

離婚の財産分与も非課税になる

ここまで、離婚慰謝料は、原則「非課税」と説明をしましたが、夫婦の財産分与も共有財産の精算とみなされるため「非課税」になります。

No.4414 離婚して財産をもらったとき[平成30年4月1日現在法令等]

離婚により相手方から財産をもらった場合、通常、贈与税がかかることはありません。これは、相手方から贈与を受けたものではなく、夫婦の財産関係の清算や離婚後の生活保障のための財産分与請求権に基づき給付を受けたものと考えられるからです。

ただし、夫婦の財産分与にも一部贈与税が掛かります。

前項でも取り上げましたが、夫婦がこれまでに築いた資産や、その他の条件を考慮しても「財産の額が多すぎる」と判断された場合には、税務署の判断で「贈与税が掛かる」可能性があります。

また離婚が、贈与税や相続税を免れるために行われたと(税務署から)判断された場合にも同様に贈与税の対象となります。

離婚で慰謝料や財産分与を受けた場合には確定申告が必要なケースをおさらい

ここまで、離婚と財産分与について説明をしましたが、国税庁のページにも記載されている通り(平成30年4月1日現在法令等)離婚により受け取った財産は、通常贈与税が掛かりません。

それでも「課税されるかどうか」心配な場合は、信頼できる税理士や離婚弁護士に相談をしてみてください。

相続税の申告を依頼する税理士を探す際のポイントをご紹介しています。まず大切なのは、相続税に詳しいことです。税理士によって…

離婚で受けられる税金の控除

離婚後には、年末調整、扶養控除、配偶者控除、寡婦控除、寡夫控除など「所得税控除」が適用されるので「税控除の仕組み」と申請方法についてまとめておきます。

離婚後に受けられる税金の控除

- 年末調整(ねんまつちょうせい)

- 扶養控除(ふようこうじょ)

- 配偶者控除(はいぐうしゃこうじょ)

- 寡婦控除(かふこうじょ、女性)

- 寡夫控除(かふこうじょ、男性)

①〜⑤の内容について、順に解説します。

離婚後に受けられる税金の控除① 年末調整

年末調整(ねんまつちょうせい)とは、会社が給与取得者の代わりに所得税を調整する仕組みのことです。

離婚後に注意してほしいのは、12月31日以前に離婚を行った場合です。12月31日までの離婚にはは(これまで受けられていた)扶養控除や配偶者控除は適用外となります。

このため離婚のタイミングによって、年末調整の条件が変わってきます。なお、扶養控除と配偶者控除については、この後の②と③で詳しく説明します。

離婚後に受けられる税金の控除② 扶養控除

扶養控除(ふようこうじょ)は、納税者に扶養をする親族がある場合に適用される税金控除のしくみです。この扶養控除は、配偶者の扶養とは分けて考える必要があります(配偶者控除は、次項③にて説明します)。

扶養控除は38万円〜48万円となっており、扶養の額は不要をする相手によって異なります。

扶養控除の区分と控除額

| 扶養される者 | 控除される額 |

|---|---|

| 16歳以上の扶養親族 | 38万円 |

| 19歳〜23歳までの扶養親族 | 63万円 |

| 70歳以上の扶養親族 | 58万円 |

| 同居していない70歳以上の扶養親族 | 48万円 |

なお、上の控除を受けるには、以下4点の条件を満たす必要があります。

扶養者控除の条件

- 配偶者以外の親族(6親等内の血族及び3親等内の姻族をいいます。)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。

- 納税者と生計を一にしていること。

- 年間の合計所得金額が38万円以下(令和2年分以降は48万円以下)であること。

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

参考リンク:No.1180 扶養控除(国税庁|タックスアンサー)

扶養者がいる場合、離婚をしても上の条件を満たし生計を共にしているという場合には(養育費を支払っている、扶養義務を履行しているなど)扶養者控除が適用されます。

離婚後に受けられる税金の控除③ 配偶者控除

納税者に配偶者がいる場合には、配偶者にも一定の控除が適用されます。

配偶者控除の区分と控除額

| 扶養される者 | 控除される額 |

|---|---|

| 一般の配偶者 | 38万円 |

| 70歳以上の配偶者 | 48万円 |

参考リンク:No.1191 配偶者控除(国税庁|タックスアンサー)

ただし、上の控除額は目安であり、納税者の合計所得と控除対象の配偶者の年齢によって控除される税額は変動します(下の表を参照)。

合計所得と控除対象者の年齢別にみる配偶者控除の額

| 扶養される者 | 一般配偶者の控除額 | 70歳以上の配偶者の控除額 |

|---|---|---|

| 900万円まで | 38万円 | 48万円 |

| 900万円以上、950万円以下 | 26万円 | 32万円 |

| 950万円以上、1,000万円以下 | 13万円 | 16万円 |

このように1,000万円を超える所得には、配偶者控除が適用されません。高所得者の方は納税の際、金額を間違えないよう申請してください。

なお、配偶者控除を受ける場合には、以下4点の条件を満たす必要があります。

配偶者控除の条件

- 民法の規定による配偶者であること(内縁関係の人は該当しません)。

- 納税者と生計を一にしていること。

- 年間の合計所得金額が38万円以下(令和2年分以降は48万円以下)で、給与のみの場合は給与収入が103万円以下あること。

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

配偶者控除の条件は、12月31日の時点で離婚が成立しているかどうかです。12月31日以降の離婚には、配偶者控除が適用されますが、12月31日以前の離婚は配偶者控除が適用されないので注意しましょう。

離婚後に受けられる税金の控除④ 寡婦控除

離婚後、婚姻をしていない人など一般の寡婦と呼ばれる人には税金の控除が適用されます。

寡婦(かふ)とは?

寡婦は夫と死別または夫と離婚をした後、再婚をしていない女性や夫のいない独身男性のこと。男性の場合は寡夫(かふ)という。

国税庁の示す寡婦控除の条件は、次の通りです。

一般の寡婦に該当する人が次の要件の全てを満たすときは、特別の寡婦に該当します。

No.1170 寡婦控除

(1) 夫と死別し又は夫と離婚した後婚姻をしていない人や夫の生死が明らかでない一定の人

(2) 扶養親族である子がいる人

(3) 合計所得金額が500万円以下であること。参考リンク:寡婦控除(国税庁|タックスアンサー)

このように、離婚後再婚をしていない方は、所得税から27万円の「寡婦控除」が適用されます。夫が失踪して行方不明になり、離婚をした場合にも上の寡婦が適用されるので覚えておきましょう。

離婚後受けられる税金の控除⑤ 寡夫控除

寡婦控除と同様に、妻との離婚後再婚をしていない寡夫(かふ)についても、以下の条件で所得税が控除されます。

No.1172 寡夫控除

(1) 合計所得金額が500万円以下であること。

(2) 妻と死別し、若しくは妻と離婚した後婚姻をしていないこと又は妻の生死が明らかでない一定の人であること。

(3) 生計を一にする子がいること。

この場合の子は、総所得金額等が38万円以下(令和2年分以後は48万円以下)で、他の人の同一生計配偶者や扶養親族になっていない人に限られます。参考リンク:寡夫控除(国税庁|タックスアンサー)

上の条件に合う寡夫には、所得税から27万円の「寡婦控除」が適用されます。

子どもを連れて離婚をした場合には寡婦控除/寡夫控除申告を忘れずに!

離婚で親権を持った女性は、寡婦控除申告を行ってください。同様に離婚で親権を持った男性は、寡夫控除申告を行いましょう。

子育てには一定のお金が必要です。配偶者から養育費を受けていたとしても、扶養をしている親族や子どもがいれば控除の対象になります。

なお、前項④の寡婦控除、⑤の寡夫控除でも説明をしましたが、寡婦控除と寡夫控除では、それぞれ適用条件と控除される金額は異なります。

寡婦控除の場合、離婚後も扶養する親族や子どもがいる女性に対し「年27万円」の控除が適用され、合計所得金額が500万円を下回る場合には特別の寡婦として「年35万円」の控除が受けられます。

一方、寡夫控除の条件ですが、扶養する親族や子どもがおり、なおかつ合計所得金額が500万円を下回る寡夫しか申請できません。また控除される金額も「年27万円」と(寡婦控除よりも)条件は厳しく設定されています。

なお、寡婦/寡婦控除ともに、適用条件の「合計所得500万円」には注意が必要です。給与所得者の場合、給与の総額「688万円」までが控除申告の対象であり、実質「500万円」の合計所得者も寡婦/寡夫対象として含まれます。

寡婦/寡婦控除の対象となる方は、年末調整や確定申告の際、忘れずに控除の手続きを行ってください。

寡婦控除/寡夫控除の申請方法

給与所得者の方は、年末調整の「扶養控除等(異動)申告書」の欄に、年末(12月31日)時点での家族の状況を記入し、寡夫(寡夫)控除の欄にチェックを入れれば申告は完結します。

なお個人事業主やフリーランスの方は、確定申告書の「所得から差し引かれる金額」という箇所に、寡婦/寡夫控除の条件を記入すればOKです。

こちらも読まれています離婚後の親権と扶養義務の違い|子どもの扶養控除の申請方法 離婚後子どもが16歳以上であれば扶養者控除が申請でき所得税や住民税が控除される。妻または夫の配偶者控除は離婚後、寡婦/寡...この記事を読む

補足、債権法改正による慰謝料請求の期限

債権法改正(2020年4月1日より施行)では、新たに慰謝料の請求に関する時効のルールが変わりました。

今回の法改正後、慰謝料の性質が不法行為による損害賠償請求権(交通事故、暴力、不貞行為など)である場合は、被害者または法定代理人が損害および加害者を知った時から3年間、また不法行為の時から20年間が時効期間となります。

改正前は「20年は除斥期間」と解釈されていましたが、改正後は消滅時効期間に改められています。

参考リンク:民法の一部を改正する法律(債権法改正)について(法務省)

例えば、現行では『不倫関係が行われた日から20年が期限(除斥期間)』となっているところが、より明確に消滅時効が定めれた形です。

しかし、人の命や身体を害する不法行為については、従来の「不法行為の時から20年」という考えとともに、「被害者またはその法定代理人が損害および加害者を知ったときから5年間」が時効期間という新たな部分が併用されます。

【新】慰謝料請求の種類と時効の考え方(2020年4月1日以降)

慰謝料の性質が不法行為による損害賠償請求権(交通事故、暴力、不貞行為など)

被害者または法定代理人が損害および加害者を知った時から3年間、また不法行為の時から20年間

人の命や身体を害する不法行為による損害賠償請求権

被害者またはその法定代理人が損害および加害者を知ったときから5年間および、不法行為の時から20年

もちろん、現行(〜2020年3月末まで適用)においても、慰謝料請求の意思を相手に示すことで、慰謝料請求の時効を止めることはできます。

今回の法改正では、時効の部分がより分かりやすくなったことが分かります。

まとめ|慰謝料の税金トラブル解決は、離婚弁護士に相談しよう

離婚慰謝料は、原則「非課税」になることが分かりました。ただ、法律の改正にともない損賠賠償請求の時効条件には、新たなルールが適用されています。

離婚慰謝料と課税の問題で分からないこと、不安なことは離婚問題を専門に扱う「離婚弁護士」に相談しましょう。

離婚問題に強く評判の良い弁護士事務所を探す

離婚相談離婚問題でお悩みでしょうか?

- 離婚後の生活ついて相談したい

- 慰謝料、養育費を請求したい

- 一方的に離婚を迫られている