2回目でも自己破産はできる?免責許可が認められる条件と注意点

自己破産は2回目でも認められるのでしょうか?

一度自己破産が認められたものの、数年してから借金をしてしまい、再度生活が苦しくなる方もいるかと思います。

もし、2回目の自己破産が認められるのであれば、借金の支払いを免除してもらい、生活を立て直したいと考えるでしょう。

この記事では、2回目の自己破産が認められるための要件や1回目の自己破産との違い、2回目の自己破産が認められなかった場合に取るべき対応などについて、わかりやすく解説していきます。

2回目の自己破産は可能?

結論から言えば、2回目の自己破産も可能です。

法律上、自己破産に回数制限は設けられていません。裁判所から認められさえすれば、3回でも4回でも借金を免除してもらえます。

2回目でも自己破産は可能、ただし要件あり・審査はより厳格化

ただし、2回目の自己破産が認められるためにはいくつかの要件があり、1回目よりも裁判所の審査が厳しくなります。

また、1回目より手続きにかかる負担が重くなったり、手続き費用が余計にかかる可能性もあるでしょう。

制度上、2回目の自己破産も認められてはいますが、事前準備をしっかり行わないと免責許可が降りないこともあるので、注意が必要です。

注目!

そのお悩み弁護士に相談してみては?

当サイトを見ても疑問が解決しない、状況が異なるので判断が難しいと感じたら弁護士に相談することをおすすめします。

初回相談無料の弁護士も数多く掲載しておりますし、どの弁護士もいきなり料金が発生するということはありません。まずはお気軽にご相談ください。

2回目の自己破産が認められる要件

2回目の自己破産が認められるためには、次の2つの要件を満たしている必要があります。

- 1回目の自己破産から7年以上経過している

- 1回目の自己破産と別の原因である

以下、それぞれの要件を詳しく確認していきます。

1回目の自己破産から7年以上経過している

2回目の自己破産を裁判所に認めてもらうためには、1回目の自己破産から7年以上経過している必要があります(破産法252条1項10号)。

1度、借金を全額免除してもらったにもかかわらず、短期間のうちに生活が困難になった場合、その原因は破産者にある可能性が高いです。

債権者を守るためにも、破産後、一定期間の間は、再度の自己破産は認められないことになっています。

病気やリストラなどやむを得ない事情なら7年以内でも裁量免責が認められる可能性も

一方で、破産してから7年経過していない場合でも、やむを得ない事情がある場合には、裁判官の裁量によって2回目の自己破産が認められる場合があります。

たとえば、重い病気を患い働けなくなってしまった場合や、会社都合でリストラされてしまい職を失ってしまった場合などです。

必ずしも破産後7年未満の自己破産が認められるわけではありませんが、これらの事情があれば、裁判官による裁量免責の余地は残されているといえるでしょう。

1回目の自己破産と別の原因である

2回目の自己破産を申し立てる理由が1回目と同じ場合、免責が認められない可能性が高いです。

自己破産は、税金や一部の債務を除き、ほぼ全ての借金の支払いを免除してもらう手続きです。

1度、自己破産しているにもかかわらず、同じ行為で生活苦に陥った場合、「反省しておらずまた今後も借金を繰り返す可能性がある」とみなされるでしょう。

具体的な事情次第では裁量免責が認められる余地もありますが、基本的には、1回目の自己破産と同じ理由での自己破産はできないと考えておくのが良いでしょう。

免責不許可事由にあたる場合は許可を受けづらい

特に、借金の理由がギャンブルや過度な浪費行為などの「免責不許可事由」に該当する場合には、1回目の自己破産から7年経過していても、免責の許可が降りない可能性が高いです。

免責不許可事由とは、自己破産において借金の免除が認められない事情のことです(破産法252条1項)。

破産法で規定されている主な免責不許可事由は、次の通りです。

- スロット、パチンコ、競馬、競艇などのギャンブル

- 過度な投資やFX、株式や仮想通貨などの射幸行為

- 収入に見合わない買い物をするなどの過度な浪費行為

- クレジットカードの現金化を含む転売行為

- 借金を返済できないことがわかっている状態での借り入れ

- 裁判所に対して虚偽の報告をする

- 財産隠しや故意に財産価値を下げる行為

- 特定の債権者にだけ優先して返済する偏頗弁済 など

これらの事情があった場合、自己破産は認められないのが原則です。

たとえば、収入に見合わない買い物を続けて自己破産したにもかかわらず、再度同じ浪費行為で自己破産せざるを得ない状況に追い込まれた場合には、裁量免責でも借金を免除してもらうのは非常に困難です。

2回目の自己破産を考えている場合には、破産に至る原因が免責不許可事由に該当しないかを、あらかじめ確認しておく必要があるでしょう。

こちらも読まれています債務整理(自己破産)で借金の申告漏れ!記載漏れがあるとどうなる? 債務整理で申告漏れが発生すると、思うように借金減額できないおそれがあります。本記事では、債務整理における債権の申告漏れが...この記事を読む

2回目の自己破産 1回目との違い

同じ自己破産の手続きでも、1回目と2回目では、手続きの進め方や裁判所に納める費用などが異なります。

ここでは、2回目の自己破産が1回目とどう違うのかについて解説していきます。

2回目の自己破産は管財事件となる可能性が高い

2回目の自己破産では、管財事件として手続きが進む可能性が高いです。

自己破産には、「同時廃止事件」と「管財事件」と呼ばれる2つの手続きがあります。

同時廃止事件は、破産手続きの開始と同時に、破産事件が廃止される手続きです。

主に、処分できる財産がない場合に取られる手続きで、破産管財人も選任されません。

そのため、破産管財人への報酬を支払う必要もなく、手続きに余計な手間がかからないのが特徴です。

裁判官の詳細把握のため管財事件扱いになりやすい

一方、管財事件は、破産管財人が選任され、破産者の財産を管理・処分する手続きです。

管財事件では、現在の生活状況や破産に至った理由などを裁判官に面接形式で話す「免責審尋」が必ず行われます。

2回目の自己破産では、なぜ生活苦に陥ってしまったのかを裁判官が正確に把握する必要があるため、この管財事件になる可能性が高いです。

どちらの手続きで進めるかは裁判官が判断するため、破産者が好きな方を選択できるわけではありません。

2回目の自己破産では、かなり高い確率で管財事件になることを覚えておきましょう。

1回目よりかかる費用や時間、手間が増える

1回目の自己破産よりも手続きそのものの時間や手間が増えることで、費用も多くかかる可能性が高まります。

管財事件の場合、破産者の財産を管理・処分するために破産管財人が選任されるため、管財人への報酬費用が発生します。

また、1回目の破産よりも厳しく審査する必要があることから、手続きに時間がかかるケースも多いです。

破産管財人に支払う費用は一括納付が基本で、分割での支払いは認められていません。

そのため、費用を支払えない場合には、手続きを進められないことになります。

この費用は、2回目の自己破産でも免除されることはありません。

また、2回目の自己破産では、破産を認めるべきか否かを慎重に判断する必要があるので、手続きに時間がかかります。

破産者の状況によっては、裁判官との面接が複数回行われることもあるでしょう。

2回目の自己破産では、1回目よりも手間や時間が余計にかかる可能性が高いことを頭に入れておきましょう。

同時廃止と管財事件の費用・期間・手間の比較

同時廃止事件と管財事件のそれぞれでかかる費用や手間、手続き期間についてまとめました。

| 同時廃止事件 | 管財事件 | |

|---|---|---|

| 費用 | 手続費用:1~5万円 弁護士への依頼費用:20~30万円 |

手続費用(管財人への報酬を含む):20~50万円 弁護士への依頼費用:30万円~ |

| 手続き期間 | 準備期間:2~4か月

手続期間:3~4か月 |

準備期間:2~6か月 手続期間:6か月~ ※ 破産者の状況によって異なる |

| 手間 | 書類審査が基本なので、原則余計な手間はかからない | ・裁判官との面接(免責審尋)が複数回行われる可能性がある ・管財人が破産者の財産を管理・処分する必要があり、調査・手続きに手間がかかる ・債権者集会が開かれるため、手続きに時間がかかる |

このように、費用・期間・手間の全ての面において、管財事件の方が破産者に負担の大きい手続きになっています。

こちらも読まれています管財事件とは?自己破産が管財事件になるケースとならないケースの違い 自己破産が管財事件として処理されると、その費用を負担しない限り手続きは進みません。となれば、可能な限り管財事件は避けたい...この記事を読む

2回目の自己破産が認められなかった場合に取るべき対応

2回目の自己破産を申し立てたものの、免責の許可が降りなかった場合には、次の3つの方法を検討してみましょう。

ここでは、2回目の自己破産が認められなかった場合に取るべき対応について、詳しく解説していきます。

即時抗告

2回目の自己破産が認められなかった場合、即時抗告で異議を申し立てることができます。

即時抗告とは、裁判所の決定に対して不服を申し立てる手続きのことです。

自己破産は、管轄する地方裁判所に対して申し立てを行いますが、自己破産を認めない旨の決定に不服がある場合には、高等裁判所に再度の審査をしてもらうことができます。

ただし、2回目の自己破産では、1回目よりも厳しく審査されるのが通常です。即時抗告をしたからといって必ずしも免責許可を降りるわけではないことに、注意が必要です。

なお、即時抗告は、破産者が免責不許可決定通知の送達を受けた日から1週間以内に行う必要があります。手続きできる期間が限られているので、即時抗告を検討しているのであれば、弁護士などの専門家に依頼するのが良いでしょう。

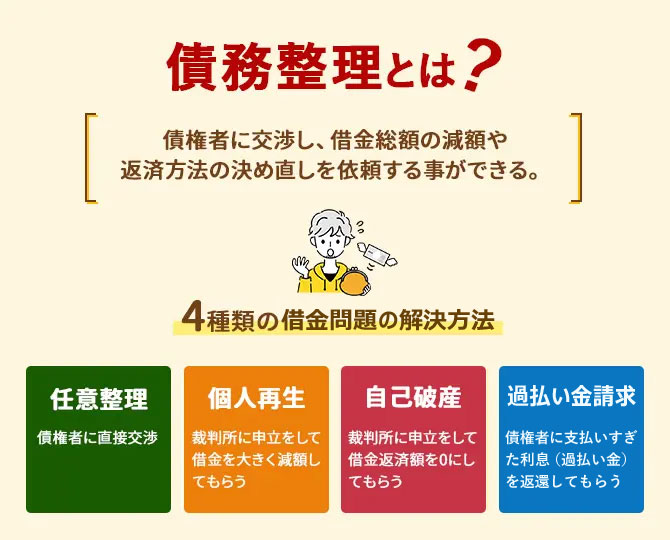

個人再生

自己破産ができないのであれば、同じ裁判所を通した手続きである個人再生を検討してみましょう。

個人再生は、借金総額を5分の1から10分の1程度に圧縮したうえで、残りの債務額を原則3年の分割払いで返済していく手続きです。

個人再生の場合、自己破産のように免責不許可事由が定められていないので、自己破産が認められなかったとしても、認可決定が降りる可能性があります。

ただし、過去に1度自己破産をしていることから、個人再生であっても借金の減額を認めるべきかが厳しく審査されます。

また、「小規模個人再生」という手続きをとった場合、特定の債権者が借金の減額に反対した場合、手続きを進めることができなくなります。

その場合、「給与所得者等再生」という手続きを行うことになりますが、過去7年間で自己破産をしていた場合、この手続きを選択できません。

免責不許可事由のない個人再生だからといって、全てのケースで手続きを進められるわけではないことに、注意する必要があります。

こちらも読まれています個人再生とは?手続きの条件・流れ・費用相場と5つのデメリット 個人再生(自己再生)は、住宅や車を維持したまま借金を大幅に減らせる債務整理方法ですが、適用条件が厳しく、手続きも煩雑です...この記事を読む

任意整理

裁判所を通さない任意整理なら、手間のかかる手続きをすることなく債務整理を行えます。

任意整理とは、弁護士などの代理人が債権者と直接交渉を行うことで、今後かかるはずの利息をカットしてもらい、元本のみを3〜5年程度の分割で返済していく手続きです。

裁判所を通さず、債権者と弁護士による話し合いで進めていく手続きなので、免責不許可事由などは定められていません。債権者が認めてくれるのであれば、過去に自己破産をしていても、利息のカットや返済額の調整を認めてもらえる可能性があります。

ただし、過去に1度自己破産をしている場合、「利息をカットしても今後また借金を返済できなくなるのではないか」と疑われてしまい、交渉が難航する可能性があります。場合によっては、利息を全額免除してもらえなかったり、短期間での返済を要求される可能性もあるでしょう。

また、任意整理では元本そのものを減らせないので、そもそも借金額が大きい場合には、任意整理をしても借金の返済を続けられない可能性もあります。

こちらも読まれています任意整理とは?債務整理との違いやメリット・デメリット、よくある質問まとめ 借金整理の方法について調べると、普段聞きなれない言葉がたくさん出てきます。今回は「債務整理」と「任意整理」はどう違うのか...この記事を読む

まとめ

2回目の自己破産も認められる可能性はありますが、1回目よりも審査が厳しくなり、より多額な手続き費用がかかる可能性があります。

基本的に、「1回目の自己破産から7年以上経過している」もしくは「1回目の自己破産と別の原因である」ことが2回目の自己破産が認められるための要件です。

裁判官の裁量で免責が認められるケースもあるとはいえ、要件を満たさない場合には、基本的に自己破産は認められないと考えておきましょう。

もし、2回目の自己破産が認められなかった場合には、「即時抗告」「個人再生」「任意整理」の3つの方法を検討してみましょう。

次にとるべき手続きを選択するには、借金の状況や今後の収入の見込みなどを考慮する必要があります。自己判断で手続きを進めるのではなく、まずは弁護士などの専門家に相談してみることをおすすめします

債務整理に強く評判の良い弁護士事務所を探す

債務整理借金問題に悩んでいませんか?

- 複数の借入先があり、返済しきれない

- 毎月返済しても借金が減らない…

- 家族に知られずに借金を整理したい