後払い決済(メルペイ・ペイディ)は債務整理できる?債務整理中に後払いアプリは使える?

メルペイやペイディなどの後払い決済は、商品を購入したあとにコンビニなどで支払いをする決済サービスです。

アプリで簡単に利用できることから近年利用が増加しており新たなサービスも続々と登場していますが、気軽さゆえに使いすぎて支払いができなくなるトラブルも増えています。

ここでは後払い決済の債務整理について、債務整理中に後払いアプリが使用できるかなどについてみていきます。

後払い決済(BNPL)とは

後払い決済とは、ECサイトなどで商品を購入して受け取った後に、代金を後払いする決済方法です。

後払い決済は海外ではBNPL(Buy Now Pay Later)と呼ばれます。「今買って、後で払う」という意味で、お金がなくても先に商品を購入できる方法ということです。

クレジット決済も実質後払いですから広い意味では後払い決済ですが、一般に後払い決済といえばアプリ等を利用した決済方法をさします。

コンビニエンスストア、銀行、郵便局などで支払いができるので、クレジットカードを持っていない人や持っていても通販サイトで使用したくないという人も買い物ができるというメリットがあります。

代表的な後払い決済アプリ・サービス

後払いの手数料や仕組みは各サービスによって異なります。ここでは、代表的な後払い決済サービスについてみていきます。

メルペイ「メルペイのあと払い」

メルペイはフリマアプリ「メルカリアプリ」を使った決済方法で、「メルペイのあと払い」という後払いサービスを利用できます。

メルカリでの買い物やメルペイでの買い物の代金を、まとめて翌月に支払う決済方法です。

あと払いの代金を月々に分けて支払う「定額払い」サービスもあります。

Paidy「あと払いペイディ」

Paidy(ペイディ)はスマホ一つで決済ができるサービスとして多くのECサイトで利用されています。分割手数料無料で支払回数を分けられるサービスがあります。

ZOZOツケ払い

ZOZOツケ払いとはファッション通販サイトZOZOTOWNで買い物した代金を商品受け取り後に支払うことができるサービスです。サービスの利用には手数料がかかります。

NP後払い

NP後払いとは、株式会社ネットプロテクションズが提供する後払いサービスで、請求書の発行後14日以内に支払いをします。後払いでNPポイントがたまります。

PayPayクレジット(旧:PayPayあと払い)

PayPayクレジットは、PayPayで利用した金額を翌月にまとめて支払うことができるサービスです。

PayPayクレジットの利用にはPayPayカードが必要です。

後払いサービスというよりはPayPayアプリにPayPayカードを紐づけして支払う決済方法といえます。

Kyash「イマすぐ入金」

株式会社Kyashが提供する「イマすぐ入金」は、デジタルウォレットアプリ「Kyash」へ必要な額を入金し、翌月末にまとめて支払いができるサービスです。

申し込み金額に応じて手数料がかかります。

atone

AtoneはNP後払いと同じく、株式会社ネットプロテクションズが提供する後払いサービスです。

会員登録をすることにより、支払い方法の選択肢が増え、ポイント還元されます。さらに利用条件を満たすと実店舗で利用できるようになります。

利用代金と別で請求手数料がかかります。

バンドルカード「ポチッとチャージ(後払い)」

「ポチっとチャージ」はバンドルカード(プリペイド式VISAカード)のチャージ方法の一つで、チャージ代金を後払いできます。チャージ金額に対して手数料がかかります。

ファミペイ翌月払い

ファミペイ翌月払いは1ヶ月間利用したファミペイ利用額を翌月一括で支払いできるサービスです。

手数料無料ですが、店頭払いの際や翌月払い以外(スキップ支払いなど)を利用する際には手数料がかかります。

Smartpay

SmartpayはECサイトでの買い物を後払いする決済サービスで、手数料無料で3回払いにできます。

クレジットカードもしくは銀行口座からの自動引き落としを選択でき、どちらも利息や手数料がかかりません。

あと払い Pay ID

「あと払い Pay ID」は、Pay IDアカウントで買い物の代金を翌月にまとめて支払いできる決済サービスです。

手数料は無料ですがコンビニ支払いの際は決済手数料がかかります。

クレカ不要・コンビニ払い対応で増加する後払いサービス

これらの後払い決済サービスのほとんどが、クレジットカード不要で、コンビニなどで支払いができます。そのためコンビニ後払いと呼ばれることもあります。

後払いサービスの種類は年々増えており、手数料や支払い方法、買い物以外にも利用できるかなどは各サービスによって異なります。

後払い決済の支払いを滞納するとどうなる?

後払い決済で商品を購入すると、追って請求書が届きます。

請求書は、商品の到着後に別途届く場合、商品と同梱されて届く場合、メールで届く場合などがあり、サービスや購入商品・店舗等によって異なります。

請求書に記載された支払期限を過ぎても支払わなかった場合、メール・ハガキ等で支払いをうながす督促状が届きます。督促状の到着してすぐに代金の支払いを済ませれば、大きなトラブルになることはないでしょう。

督促状が届いても後払い決済の支払いを行わず、滞納したまま放置しておくと、後払い決済サービスの利用ができなくなる可能性があります。

また、滞納状況によっては、請求書で示された品代とは別途、滞納事務手数料(遅延損害金)を請求される場合もあります。

さらに、長期間支払いが遅れると弁護士委託前通告が届く可能性もあります。

これは、後払い決済サービスの会社が、弁護士事務所などに債権の回収を委託すると通知するもので、次のステップとして訴訟・差し押さえに発展するリスクがあります。

後払い決済の支払い滞納で個人の信用情報(ブラックリスト)に傷は付く?

後払い決済の支払い滞納が個人の信用情報に記録されるのか、結論から言うと、利用する後払い決済サービスによります。

後払い決済サービス(BNPL)は、基本的には2カ月以内の精算を前提に割賦販売法の規制対象外とすることで、詳細な本人確認などを省き、スマホアプリによる簡易な手続だけで利用できる決済サービスとして設計されています。

こうした特長もあり、多くの後払い決済サービスは、信用情報機関との連携を行わない形で運営されているケースが一般的です。

そのため、後払い決済の支払いの滞納を続けた場合も、サービス各社独自のブラックリストには載ったとしても、個人の信用情報に悪影響を及ぼすケースは稀です。

ただし、後払い決済各社それぞれのサービスの仕組み上、信用情報に記録が残るケースはあります。

上記であげた後払い決済の中だと、Paidy(ペイディ)は信用情報機関のCICと連携しているため、2~3カ月の滞納を続けると信用情報(ブラックリスト)に滞納の記録が残ります。

また、PayPayクレジットは決済方法がPayPayカードを必須とするサービスであることから、PayPayクレジットの滞納=クレジットカード決済の滞納となり、結果として信用情報(ブラックリスト)に滞納が記録されることになります。

後払いの気軽さが多重債務の新たな温床に

後払い決済はクレジットカード不要で与信審査に時間がかからないなど、気軽に利用できる反面、利用しすぎてしまう危険性があります。

後払いサービスの種類は豊富で、新しいサービスが増え続けています。

それぞれのサービスの利用額が少額であっても、複数の後払い決済サービスを利用すれば、合計は大きな金額になることも。ついついの使いすぎや支払い忘れで、多重債務に陥るリスクもあります。

後払い決済アプリ・サービスを債務整理するデメリット

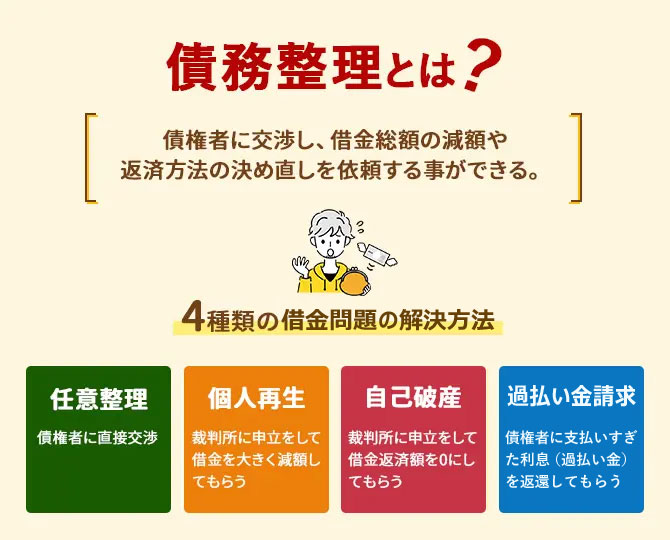

債務整理の手続きをすると、後払い決済サービス利用による債務が減額や免除され、返済に困らなくなりますが、デメリットもあります。

後払い決済で買った商品は回収される

債務整理によって債務を減額、または免除してもらう場合、後払い決済で購入した商品を回収される可能性があります。

後払い決済で購入した商品の所有権は、商品代金が支払われるまでは留保されているためです。

ただし、これは債務整理をしなくても、後払い決済の支払いの長期支払い滞納だけで購入商品を回収されることもあります。

そのため、債務整理すること特有のデメリットとは言えません。

信用情報に傷が付く(ブラックリスト)

債務整理をすると信用情報機関に事故情報として記録されます。いわゆるブラックリストに載るという状態です。

ブラックリストに載ると一定期間新たな借り入れができないなど、デメリットがあります。

ブラックリスト掲載中はクレジットカードやローンは利用不可

ブラックリストに載ると、クレジットカードの利用ができなくなったり、新規に作成できなくなったりします。

残債の返済や破産手続きが完了した後、一定期間を経て信用情報が回復するまでの間は、住宅ローンや車のローンも組むことはできません。

こちらも読まれていますブラックリストとは?載る条件と確認方法、事故情報の消し方 ブラックリストとは、債務整理や支払い延滞などをしたことで、信用情報機関に事故情報が登録された状態のことを指します。借金の...この記事を読む

債務整理したアプリ・サービスは以後ずっと使えない

支払いができなくなり債務整理手続きをした後払い決済サービスは、その後は再度利用することはできなくなるのが通常です。

また、後払い決済以外の機能も有する総合的なEコマースアプリの場合、後払い決済サービスだけでなく、アプリの会員アカウントごと利用制限を受ける可能性があります。

後払い決済を債務整理する際の注意点

後払い決済は車のローンやクレジットローンと異なり、金額はごく少額、分割払い回数も少なく設定されています。

こうしたサービス特長から、後払い決済を一因として債務整理を検討する場合は、あらかじめ注意しておくべき点があります。

未払いの金額が少額だと費用倒れの可能性

後払い決済は未払いの額が5万円~多くても30万円くらいに収まるケースがほとんどでしょう。

未払いの金額が少ないと、債務に対して弁護士などの専門家へ支払う費用が多くなってしまうことがあります。

後払い決済の支払いにおすすめの債務整理方法は?

任意整理を弁護士に委託する場合、債権者ごとに数万円の費用がかかります。

例えば7つの後払い決済サービスでそれぞれ2万円を滞納している場合、一般に弁護士費用が14万円以上かかります。

任意整理で利息をカットできたとしても残債は残るため、残債+弁護士費用の支払いでは費用倒れはおろか、返済すべき金額が倍以上に膨らむことになるでしょう。

すべての滞納分をまとめて自己破産する方法もありますが、自己破産の弁護士費用は通常20万円以上かかります。

弁護士費用にも満たない金額の返済滞納で自己破産するのは、とても現実的ではありません。

後払い決済以外の借金がないなら事業者へ相談を

支払えないのが後払い決済サービスの利用金額だけの場合、債務整理はやや過剰な対応と言えるかもしれません。

多くの後払い決済サービスでは信用情報への影響も少ないことから、各社と交渉する余地はあります。

後払い決済の返済期限を過ぎても都合により支払いができない場合は、まず各後払い決済サービス事業者へ相談してみることをおすすめします。

支払い期限の延長や分割払いなど、事情を考慮した対応をしてもらえる可能性があります。

後払い決済以外の借金があるなら弁護士に相談を

後払い決済の支払い以外の借入も含めて多くの借金を抱えてしまった場合は、なるべく早めに弁護士へとご相談ください。

借金の額、借入先の数、保証人の有無、借入内容や生活状態でも最適な方法が変わってきます。

弁護士に相談することで、相談者の抱えた債務・生活状況をふまえてベストな解決方法を検討し、アドバイスがもらえるでしょう。

債務整理中に後払い決済は使える?

上でもご説明の通り、信用情報機関と連携していない後払い決済サービスの与信審査では、ブラックリストの情報は確認しないことが一般的です。

そのため1回払いの後払い決済などであれば問題なく使えることが多いでしょう。

任意整理中は利用できても再度の滞納リスクが増加

実際に弁護士等に相談し、任意整理中でも、後払い決済サービスを使えることは多いですが、状況を考えるとおすすめはしません。

任意整理の返済を滞納しなければ問題は起こりませんが、もともと支払いができないために任意整理したのですから、後払い決済の支払いが加わり、返済額が増えると滞納リスクが増してしまいます。

後払い決済は、任意整理を進める最中に利用して債務を増やすのではなく、まずは任意整理で定めた返済を完了した後で利用することをおすすめします。

個人再生だと不認可、自己破産は免責不許可となる可能性

個人再生手続き中に後払いサービスの利用により新たな債務が発生すると、返済計画自体が実現不可能とみなされて不認可となってしまうリスクがあります。

また、自己破産の申し立て中に後払いサービスを利用することで、免責不許可事由に該当してしまうリスクがあります。

個人再生・自己破産ともに、手続き中の後払い決済の利用を偏頗弁済とみなされるおそれがあるためです。

軽い気持ちから後払い決済を使ってしまったばかりに、せっかく進めた債務整理手続きを失敗してしまう可能性がありますので、注意が必要です。

債務整理後、後払い決済は使える?

債務整理手続きが終わった後なら、もちろん後払いサービスの利用はできるでしょう。

ただし、任意整理や個人再生を通じてせっかく無理のない返済プランに変更したものが、新たな債務が増え、返済が途絶えてしまうリスクは十分にあり得ます。

使える可能性はあるが、後払いに頼らないことが大事

債務整理することでブラックリストに載った後でも、使える後払いサービスはあるでしょう。

債務整理後はクレジットカードが利用できなくなるため、急な買い物をしたいシーンで、後払い決済を利用したくなる場面はあるかもしれません。

しかし、同じような借金・返済滞納トラブルを繰り返さないためにも、後払いサービスに頼るべきではありません。

後払いは「借金」と理解する

後払いというと聞こえは良いですが、その実際は借金です。

利息に換算すれば高額になる手数料を設定しているサービスもあります。

利用限度額が少額だから、便利だからといって使いすぎないように注意し、返済できない場合は早めに弁護士などの専門家へ相談することをおすすめします。

まとめ

限度額が比較的低く設定されており、アプリで気軽に利用できる後払い決済サービスですが、過度な利用が支払い不能を招くリスクもあります。

後払い決済の返済を滞納しており他にもカードローンなどの借金がある方は、まず速やかに弁護士までご相談ください。

債務整理に強く評判の良い弁護士事務所を探す

債務整理借金問題に悩んでいませんか?

- 複数の借入先があり、返済しきれない

- 毎月返済しても借金が減らない…

- 家族に知られずに借金を整理したい