著作権の相続に必要な手続きと相続税の評価方法

作家やミュージシャン、芸術家などクリエイティブな世界の著名人が亡くなると、故人が遺した作品の「著作権の相続」が話題に登ることがあります。

著作権には

- 著作者人格権

- 財産権

の2つがあり、財産権は相続できます。

著作権を相続する場合に特別な手続きは必要ありませんが、相続人が複数人いる場合は注意が必要です。

ここでは、著作権とは何かと、著作権の相続に必要な手続き、相続時の評価方法についてみていきます。

著作権とは

著作権とは知的財産権の一種で、小説や楽曲、デザインなどの文化的な創造物(著作物)を保護する権利です。

著作権とは知的財産権の一種で、小説や楽曲、デザインなどの文化的な創造物(著作物)を保護する権利です。

著作物を創作した人を著作者といいます。

| 文芸 | 小説・脚本・論文・作文 |

|---|---|

| 音楽 | 楽曲・歌詞 |

| 舞踏 | バレエやダンスの振り付け |

| 絵画等 | 絵画・彫刻・漫画 |

| 建築 | 芸術的な建築 |

| 図形など | 設計図・模型 |

| 写真 | 写真 |

| 映画 | 映画・アニメ |

| プログラム | コンピュータプログラム |

著作権は創作したことで権利が発生するため、登録などの手続きがいりません。

また、著作権には財産権と著作者人格権の2つの権利があります。

著作権の2つの権利

- 財産権:相続対象

- 著作者人格権:相続できない

著作権(財産権)

著作権の2つの権利のうち、財産権は著作権者の財産的利益を守るものです。

著作権の財産権は、特許権などと同じく相続したり譲渡したりできます。

ただし、著作者の生前に第三者へ譲渡された著作権(財産権)については、著作者の相続人は相続できません。

| 複製権 | 著作物を印刷・複写・録音・録画などの方法で物に複製する権利 |

|---|---|

| 上演権・演奏権 | 著作物を演奏会や演劇の上演で多くの人に見せたり聴かせたりする権利 |

| 上映権 | 著作物をスクリーンなどで多くの人に見せる権利 |

| 公衆送信権・伝達権 | 著作物をテレビ・ラジオ・インターネットなどへ送信したりアクセスしたりできるようにする権利 |

| 口述権 | 小説や詩などを多くの人へ朗読などで伝える権利 |

| 展示権 | 美術品や写真(未発表のもの)を多くの人へ見せるために展示する権利 |

| 頒布権 | 著作物である映画の複製物を多くの人に販売・貸す権利 |

| 譲渡権 | 映画以外の著作物、その複製物を多くの人に提供する権利 |

| 貸与権 | 映画以外の著作物の複製物を多くの人に貸す権利 |

| 翻訳権・翻案権など | 著作物を翻訳・翻案・編曲・変形して二次的著作物を作成する権利 |

| 二次的著作物の利用権 | 自身の著作物から作成した二次的著作物の利用に関する権利 |

著作者人格権

著作権のもう一つの権利が著作者人格権です。財産権は著作に関する経済的価値に関する権利であるのに対し、著作者人格権は著作者の思想や人格を守るものです。

著作者人格権は相続対象にならない

著作者人格権は、一身専属的権利といって、著作者自身、その人だけに帰属するものです。

つまり、著作者人格権は相続の対象になりませんし、他人に譲ることもできません。

著作者人格権は奪われない

著作者人格権は著作者の生存中、保護され続けますので、もし著作者が財産権を失った場合も著作者人格権は残ります。

| 公表権 | 著作物を公表するか否か、いつどのように公表するかを決める権利 |

|---|---|

| 氏名表示権 | 著作物を公表するときに指名を表示するか否か、実名か変名かを決める権利 |

| 同一性保持権 | 著作物の内容やタイトルを自分の意に反して改変されない権利 |

著作者人格権は一身に専属する権利ですので、著作者の死亡によって消滅すると考えられます。しかし著作者の死後においても、著作者人格権の侵害をするような行為は原則できません。

著作権の保護期間は70年

著作権は著作者の生存中と、その死後70年間保護されるのが原則です。映画や無名の著作物は公表後70年間保護されます。

著作権の保護期間

- 原則:著作者の死後70年

- 無名・変名(周知の変名を除く)の著作物:公表後70年(著作者の死後70年経過が明らかであれば、その時点まで)

- 映画の著作物・団体名義の著作物:公開後70年(創作から70年以内に公開されなければ創作後70年)

著作者がペンネームを使用していても、周知の変名であれば原則の保護期間が適用されます。

著作権法改正と戦時加算

現在の著作権保護期間は原則著作者の死後70年ですが、2018年の著作権法改正前は50年でした。これにより、1968年以降に死亡した場合の保護期間が延長されています。

また、戦時加算といって外国人の著作者について、第二次世界大戦前・大戦中に取得した著作権は、通常の保護期間にプラスして戦時加算分が保護されることになっています。これはサンフランシスコ平和条約に基づくもので、平和条約に調印している国のみが対象です。

国外の著作権保護期間

著作権は著作権条約により、国外でも大半の国では同様に保護されます。ただし、原則的保護期間が異なる国があることには注意が必要です。

また、前述の戦時加算が行われている国は日本だけです。

著作権の相続方法

著作権の権利のうち、著作者人格権は相続できませんが、財産権は相続できます。著作権は特許権などと違い出願などの手続を経ていないので、手続きといってもイメージがわかないかもしれませんね。

ここでは、著作権の相続手続きについて詳しくみていきます。

著作権そのものの相続に手続きは不要

著作権は特別な届け出などをしなくとも相続できます。

著作者には当然に著作権が発生し、著作者が死亡すると自動的に相続人へ引き継がれます。

相続人が複数存在する場合は、いったん相続人全員で共有しているかたちとなります。

相続人の決定

相続人が複数人の場合、誰が著作権を相続するのか、話し合い(遺産分割協議)で決めます。

生前に遺言書を作成することで、特定の相続人へ著作権を相続させることも可能です。

相続人不在のケース

相続人がいない場合、相続財産は国庫に帰属すると民法で定められていますが、著作権法には「著作権者が死亡し、著作財産権が国庫に帰属すべきこととなる場合には著作権は消滅する」という規定があります。

そのため、もしも相続人が一人もいない場合には、著作権は消滅します。

遺言書で遺贈する場合は、著作権を消滅させずに遺すことができます。

相続人不在時の遺言書作成については、弁護士などの専門家へ相談することをおすすめします。

こちらも読まれています身内が誰もいなくて相続人がいない場合、財産はどこへ行く? 遺産相続は、誰でも多少は関わってくる問題です。近年は独り身の人が増えているため、死後相続人が誰もいないケースが今後続出す...この記事を読む

遺産分割協議書による相続人の明記

口頭で話し合って決めるだけでも、著作権の相続人を決めて相続することは可能ですが、のちにトラブルが発生しないとも限りません。

著作権を相続する人が決まったら、遺産分割協議書へ記載することをおすすめします。

こちらも読まれています遺産分割協議書とは?書き方の見本例・ひな形まで徹底解説 遺産分割協議書は、後日のトラブルを防ぎ、不動産登記などの相続手続きにも必要な重要な書類です。作成するときには、誰がどの遺...この記事を読む

文化庁への著作権の移転登録

必須ではありませんが、著作権の内容などから登録の必要性がある場合には、著作権の移転登録をします。

登録することで著作権を相続した事実が明確になり、たとえば次のようなトラブルを防ぐ効果があります。

相続人が長男A・次男Bの2人のケースで、著作権は長男Aがすべて相続すると決めたにもかかわらず、次男Bが法定相続分である1/2の著作権を、第三者であるCに売ってしまった。

この場合、相続による著作権移転登録をしていれば第三者Cに対して、長男Aが著作権者であることを法的に正当と主張できます。

相続による著作権の移転が登録できるようになったのは、2019年の民法改正からです。改正前は登録なしで第三者へ対抗できましたが、現在は登録が必要です。

| 相続(法定相続分を超えない) | 不要 |

|---|---|

| 相続(法定相続分を超える) | 必要 |

| 譲渡等 | 必要 |

改正後も、法定相続分を超えない範囲での相続については、著作権者であることを主張するうえで登録の必要はありません。

著作権移転手続きに必要なもの

- 収入印紙18,000円(登録免許税)

- 著作権登録申請書

- 遺産分割協議書の写し、戸籍謄本など(登録の原因を証明する書類)

- 著作物の明細書(すでに登録がある著作物の移転は明細書不要)

- 代理人が申請する場合はその権限を証明する書類

- 共同著作物などについては、同意書類等

著作権の相続税の評価方法

著作権は相続税の対象です。

不動産などと同じく評価額を算定し、他の相続財産と合わせてから税額を計算します。

著作権の評価額は次の算式によって、評価します。

年平均印税収入の額 × 0.5 × 評価倍率

- 年平均印税収入の額:相続発生の前年から3年間の印税収入の年平均額

- 評価倍率:相続後の各年の印税収入の額が年平均印税収入の額と同じものとして、「印税収入期間」に応ずる「基準年利率」による「複利年金原価率」

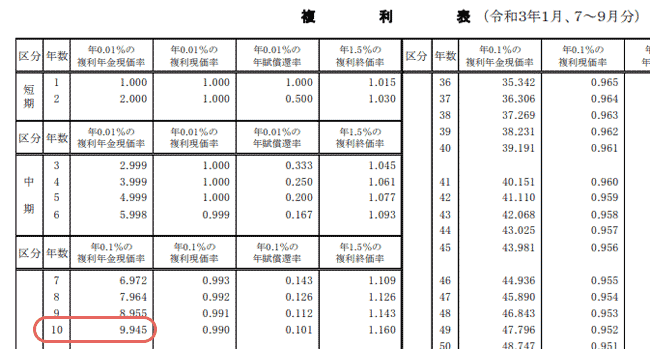

- 複利年金原価率:一定のお金を定期的に積み立てて複利運用することが終了した場合の総額の、現在価値を求める率

- 印税収入期間:著作物に関して精通している者の意見等を基として推算した期間

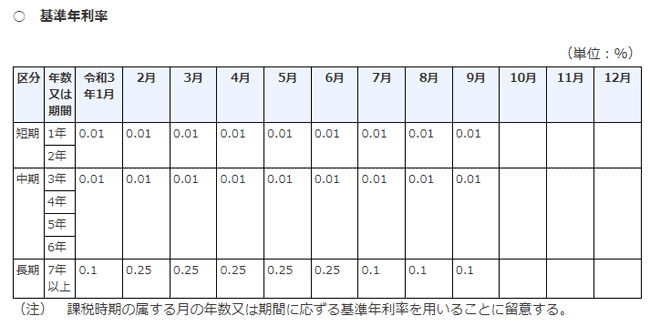

- 基準年利率:毎年国税庁から発表されるもの

複利年金現価率とは毎年の複利現価率の合計

複利年金現価率とは毎年の複利現価率を足し合わせたもので、これを相続から印税収入が持続するまでの期間に合わせて計算します。

特許権の評価額計算と違って著作権は年平均印税収入が毎年続くものと判断するようで、1年ごとに個別の計算が不要となっています。(それだけ収益が予測しづらいと言えます)

もちろん、複利現価率を年数分足したものですから実際の平均印税収入×年数×0.5より評価額が安くなります。

評価倍率を使う理由は特許権の評価と同様、まだ得ていないお金についての現在における価値を計算するためです。

ちなみに、基準年利率については最後の年数に対応する部分を計算に使います。

著作権の場合は7年後以上の基準年利率を使うことが多くなるでしょう。

斟酌率 0.5 をかけて評価額を調整

なお「× 0.5」とかけているのは、斟酌率です。

将来の収入を推算している以上、不確定要素もあるため、著作権の場合は、評価の安全性を図るため ×0.5をして調整することになっています。

相続する著作権によって年間どれくらいの収入が見込めるのか、その期間はどれくらいかを予測し、

「収入 × 収入が見込まれる期間 × 斟酌率」

で求めた額が評価額と考えるとわかりやすいでしょう。

著作者の持っている著作権は上記計算式で一括計算して評価しますが、個々の著作物に関する著作権を評価する場合は、著作物ごとに上記算式を用いて計算します。

実際のところ、著作権の相続税評価の仕組みはかなり複雑です。

著作権を相続し、相続税計算が必要な場合は、税理士や弁護士などに相談の上、手続きを進めるのが現実的でしょう。

著作権の評価例

2021年1月に死亡した著作者の、著作権の相続税評価の計算例です。

- 3年間の印税収入の年平均額 ・・・ 1,000万円

- 印税収入期間 ・・・ 10年と推定

- 基準年利率 ・・・ 0.1

2021年(令和3年)1月、10年間(7年以上)の基準利率は、国税庁のホームページより0.1と確認できます。

- 評価倍率・・・9.945

評価倍率(複利年金原価率)も基準年利率と同じく、国税庁のホームページより確認できます。

上記で確認した基準年利率0.1に応じた複利年金原価率は9.945と確認できます。

評価額

1,000万円 × 0.5 × 9.945 = 49,725,000円

著作隣接権の評価方法は著作権と同じ

著作隣接権の評価方法は著作権と同じです。例えば音楽プロダクションが持つCDをコピーする権利がこの権利に該当します。

こちらも読まれています相続税がかかる財産かからない財産。課税対象の財産と非課税財産の見分け方 遺産相続で頭を悩ませるものと言えば相続財産です。ただでさえ相続税の計算が面倒なのに、財産によって課税対象か否かを見分ける...この記事を読む

まとめ

相続財産に著作権がある場合、相続手続き自体は必要ないとはいえ、相続税が発生する場合もあります。

遺された著作物による収益が多い場合はもちろん、故人や作品に対する親族としての思い入れも手伝い、著作権の相続を巡って他の相続人とトラブルになることも考えられます。

相続人が複数人いたり、相続人がいないようなケースでは、生前に遺言書を作成しておき、著作権をだれに引き継がせるか指定しておくとよいでしょう。

著作権の相続は複雑で、法律知識がない方にはわかりづらい部分も少なくありません。ご不明な点は弁護士へ相談して解決することをおすすめします。

遺産相続に強く評判の良い弁護士事務所を探す

遺産相続この記事が役に立ったら

いいね!をお願いします

最新情報をお届けします

相続問題で悩みを抱えていませんか

- 相手がすでに弁護士に依頼している

- 遺産分割の話し合いがまとまらない

- 遺産を使い込まれているがどうすれば?