相続税対策

-

相続税の計算の流れ~4つのステップで相続税の仕組みを理解する

相続税計算の流れを簡単に解説 相続税計算の流れは、このようになっています。 遺産と債務をすべて把握する 課税価格を計算する 相続税の総額を算出する 各人の相続税額を算定する これだけ見ても遺産と課税価格が異なることや、相続...

-

遺産相続で確定申告は不要?必要になるケースと申告までの流れ

遺産相続で受け継いだ相続財産について、所得税の確定申告は原則不要です。ただし、相続の内容によっては確定申告が必要となるケースもあります。 この記事では、確定申告が必要となるケースを具体的に提示しながら、その判断基準と注意点を詳...

-

相続放棄すれば相続税はかからない?他の相続人への影響と税額の計算方法

相続放棄をした場合、相続税の支払いはどうなるのでしょうか。 今回は、相続放棄した方がいる場合、相続放棄した方およびそれ以外の相続人の負担する相続税がどのように変化するのか、税金が適用される場合の対応のポイントについて解説します...

-

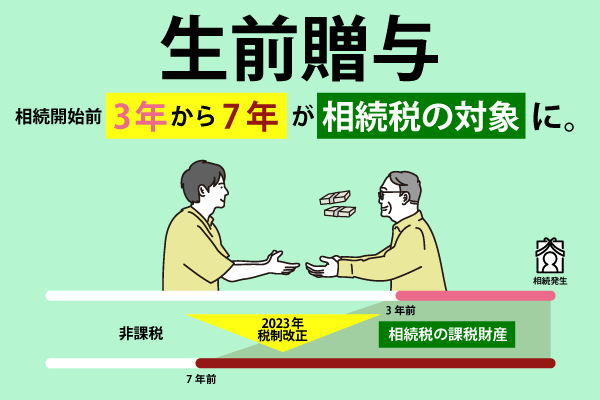

生前贈与にかかる相続税は亡くなる7年前の分まで。加算対象となる贈与の考え方、節税方法と注意点

相続税がかかる生前贈与加算 相続税を計算する際には、亡くなる前一定期間に行われた贈与について、相続財産に加算して計算を行います。 その「一定期間」についての改正があり、より広い範囲の贈与が相続財産への加算対象となりました。 2...

-

仮想通貨(暗号資産)を相続する方法。相続税・所得税が税率110%で破産のケースも

近年、新しい経済の流れと注目を集める仮想通貨。令和2年(2020年5月)の資金決済法の改正以降、法令上の呼称は国際標準の表現 crypto-assets に合わせ「暗号資産」と呼ばれています。 万一、相続財産に仮想通貨(暗号資...

-

相続税の配偶者控除の適用要件と申告にまつわる注意点

相続税の配偶者控除は、被相続人が亡くなった時その配偶者にかかる相続税を大幅に減らすことができる税金の控除制度です。相続税の節税対策として高い有効性を持つ一方、配偶者控除を利用するには一定の適用要件を満たす必要があり、計算方法も...

-

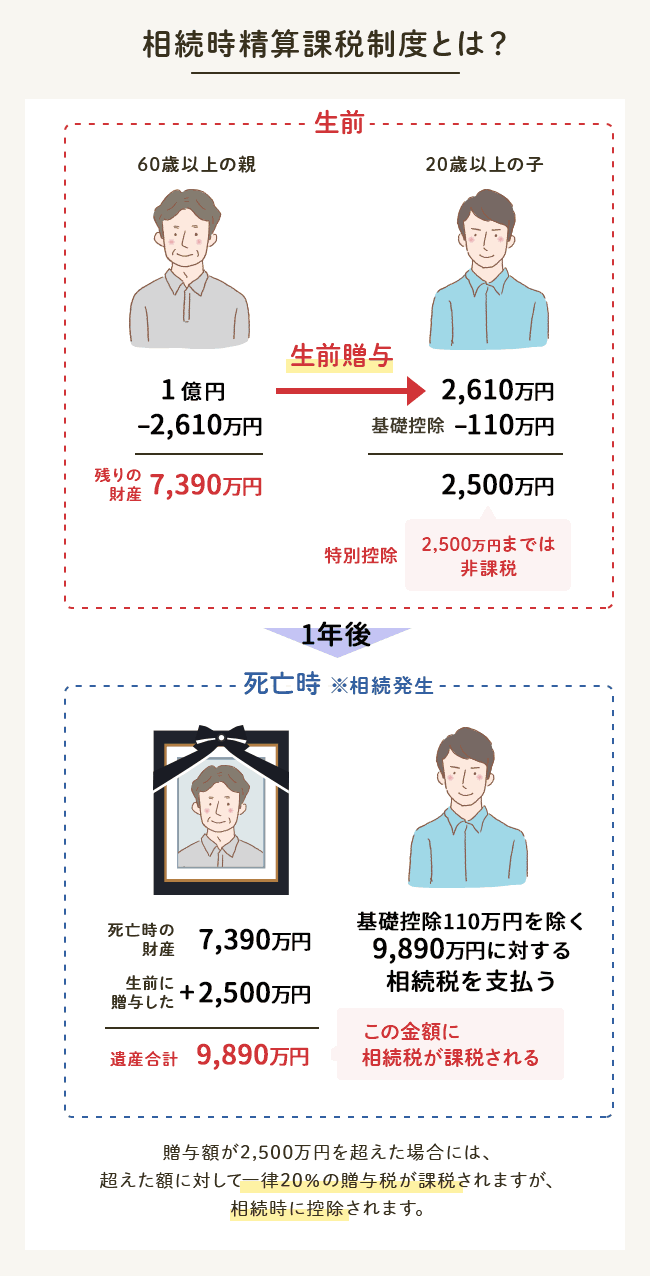

相続時精算課税制度とは?改正の影響から必要書類、手続きまでわかりやすく解説

相続時精算課税制度とは、父母・祖父母から子・孫への生前贈与を行う際に発生する贈与税を減額できる制度です。贈与額の総額から2500万円までは非課税となり、それを超えた分は一律20%の贈与税が課税されます。 贈与時の贈与税を非課税...

-

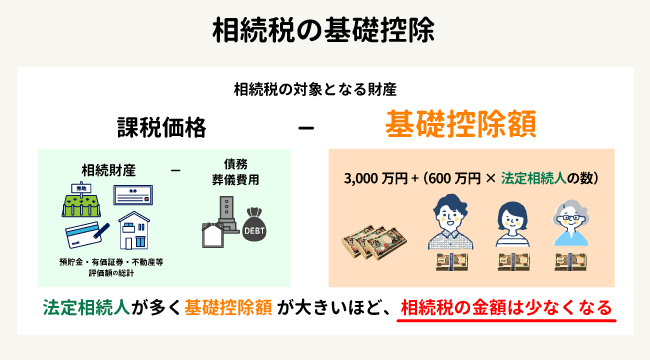

相続税の基礎控除とは?計算方法と控除額に影響する注意点

相続税の基礎控除がいくらになるのか、また各種控除を利用してどのくらい節税できるのか、相続の発生に伴い悩まれる方は少なくありません。 基礎控除の額は、法定相続人の人数・条件によって変わります。 相続税節税の観点から見ても、基礎控...

-

相続税がかかる財産かからない財産。課税対象の財産と非課税財産の見分け方

相続が発生した際、経験のない方だと判断しづらいのが「どの財産に相続税がかかるのか」「相続税がかからない財産はどれか」という点です。 今回の記事では、相続税の課税対象になる財産とならない財産について解説していきます。 相続税の課...

-

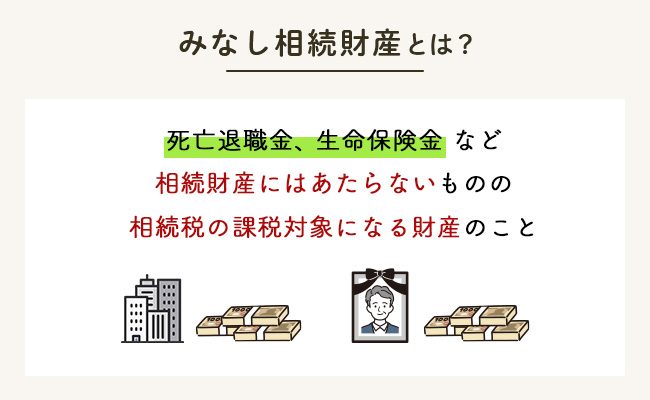

みなし相続財産とは?種類・非課税枠など注意点をわかりやすく解説

「みなし相続財産」とは、被相続人の死亡により相続人が取得する財産のうち、民法上の相続財産にはあたらないが、税務上は相続税の課税対象とみなされる財産のことです。 みなし相続財産は存命中に所有していた財産ではないため、相続財産には...

-

相続税の申告漏れに注意!延滞税や加算税がかかる場合も

相続税の納付漏れに対するペナルティは厳しいものがあります。申告期限から2週間が経過すると最高で税金総額の20%を無申告加算税として払わなくてはいけません。少なめに申告したことを指摘されて修正申告や更正があった場合は、税金の15...

-

相続税制改正のポイント~小規模宅地等の特例の適用範囲が拡大

小規模宅地等の特例が平成27年以降の法改正で使いやすくなりました。特定居住用の宅地の場合、面積の上限が240㎡から330㎡に引き上げられたほか、二世帯住宅の適用要件も緩和されました。玄関が2つある内部がつながっていない住宅でも...

-

遺産相続の時に相続税控除の恩恵を受けられるのはどんな人?

相続税の計算をして最終的に各相続人が納付すべき相続税額を算出する際に、税額控除が利用できるケースがあります。このような控除を利用すればある程度相続税を減らすことが可能です。具体的に誰がどの制度を利用すると節税効果が高いのかにつ...

-

贈与税がかからないようにする方法とは?正しい節税方法と非課税になるケースを解説

贈与税がかからない方法には、国の控除制度や非課税特例制度などがありますが、制度の利用時には注意点もあります。 本記事では、贈与税がかからない方法を6つご紹介するほか、もともと非課税の費目なども解説します。 こちらも読まれていま...

-

相続税を延納した場合にかかる利子税と相続財産の関係とは

主に不動産を相続した場合、それを売却して現金化するのに時間がかかる場合は相続税を延納することが可能です。延納が認められると年賦方式で相続税を納めることとなりますが、その際は利子税がかかります。その割合は相続財産の内容により異...

-

暦年贈与の利用方法とは?有効な活用法と注意点

暦年贈与を上手に利用すると、高額な贈与を無税で行うことも可能です。ただし相続開始後に税務調査が入って否認されるリスクもあるので、正しい知識を持って実行しましょう。毎年贈与契約書を作成し、銀行振込で入金するなどのルールを守ってい...

-

相続税の税率は何パーセント?すぐわかる早見表と基本的な計算方法

相続税の税率はどのくらいかかるのか?何パーセントくらい払うことになるのかは、相続に直面した相続人の方が必ずぶつかる不安要素です。 相続税は、相続によって取得した財産の金額で割合が変わる累進課税制度を採用しています。ただし、実際...

-

相続税の算定方法~相続財産の評価から控除まで3つのステップで解説

相続税の算定は、相続財産を評価するところからスタートします。いろいろな計算式や決まりを駆使しながら各相続人が実際に税務署に納付すべき相続税額を求めなければなりません。 相続税の算定は素人では難しいので、遺産相続に強い弁護士や税...

-

贈与税とは? 2つの制度の仕組みから計算方法、非課税・減税の特例まで解説

贈与税とは 贈与税とは、財産の贈与を受けた際に、贈与を受けた人に課せられる税金です。 贈与税には、暦年課税制度と相続時精算課税制度の2つの制度があり、どちらにも非課税枠が設定されています。 せっかく受け取った財産は、なるべく多...

-

贈与契約書とは?生前贈与を明確にする書き方、作成の流れと注意点

祖父が孫にお祝いで現金を譲るなど、贈与者が受贈者に財産を譲る方法として贈与契約があります。 贈与契約自体は口頭でも成立しますが、贈与契約書を作成しておくと、後のトラブルを防止しやすいなどのメリットがあります。 贈与契約書を作成...