贈与税とは? 2つの制度の仕組みから計算方法、非課税・減税の特例まで解説

目次[非表示]

贈与税とは

贈与税とは、財産の贈与を受けた際に、贈与を受けた人に課せられる税金です。

贈与税には、暦年課税制度と相続時精算課税制度の2つの制度があり、どちらにも非課税枠が設定されています。

せっかく受け取った財産は、なるべく多く手元に残したいもの。

贈与税を賢く節税するには、その仕組みをよく把握することが第一歩です。

この記事では、贈与税とはどういうものか、基本的な仕組みと贈与税がかかるケース、逆にかからないケースなど、わかりやすく解説していきます。

贈与税と相続税の違い

贈与税も相続税も、財産のある人から財産を無償でもらい受けた場合に、そのもらい受けた人が支払う義務のある税金です。

しかし、大きく違うのは、財産をもらい受けるタイミングが、贈与税では財産を与える人の生前、相続税では死後になる点です。

贈与税の2つの制度と基本的な仕組み

贈与税には、暦年課税制度(暦年贈与)と相続時精算課税制度という2つの課税制度があります。

暦年課税制度(暦年贈与)

暦年課税制度(暦年贈与)とは、1月1日から12月31日までの間に贈与された財産の合計額が、基礎控除額の110万円を超えた場合に、その超えた部分について贈与税を課す制度です。

こちらも読まれています暦年贈与の利用方法とは?有効な活用法と注意点 相続税対策として「暦年贈与」は非常に有効です。暦年贈与とは「贈与税の基礎控除」を利用して毎年少額ずつの贈与を積み重ねる節...この記事を読む

相続時精算課税制度

相続時精算課税制度とは、60歳以上の父母、祖父母から18歳(令和4年3月31日までは20歳)以上の子、孫に贈与された財産の累計額が、特別控除額の2,500万円を超えた場合に、その超えた部分について20%の贈与税を課す制度です。

相続時精算課税制度を適用するためには、贈与税の申告期間内に、申告と同時に「相続時精算課税選択届出書」を提出する必要があります。

こちらも読まれています相続時精算課税制度とは?改正の影響から必要書類、手続きまでわかりやすく解説 相続時精算課税制度とは、父母・祖父母から子・孫への生前贈与を行う際に発生する贈与税を減額できる制度です。贈与額から基礎控...この記事を読む

贈与者ごとに選択可能。父だけ・母だけへの適用もOK

相続時精算課税制度は、財産を与える人(以下「贈与者」といいます。)ごとに適用を選択できます。

たとえば父母両方の贈与に適用し総額5,000万円(2,500万円×2人)まで贈与税をかからなくすることができますし、「父からの贈与は相続時精算課税制度を選択するけれども、母からの贈与は暦年課税制度を選択する」といったことも可能です。

なお、贈与者である父母、祖父母が亡くなって相続が発生した際には、相続時精算課税制度を適用した贈与財産とその他の相続財産を合計し、その価額に基づき算出した相続税額から、先に支払った贈与税額を控除することとなります。

特別控除額を活かして生前に高額な贈与が可能

相続時精算課税制度のメリットは、累計2,500万円まで贈与税がかからない特別控除額があるため、納税の負担がない、あるいは少ない状況で、生前に高額の贈与ができる点です。

一度選択すると、暦年課税制度は使えなくなる

逆に注意すべきは、ひとたび相続時精算課税制度の適用を選択してしまうと、暦年課税制度を使えなくなってしまう点です。

相続時精算課税制度の適用を検討する際には、暦年課税制度とどちらが得か、十分に検討しましょう。

贈与税がかかるケース

贈与税がかかるのはどんな場合か、ケースを確認していきましょう。

年間110万円を超える財産をもらった場合

暦年課税制度の基礎控除額、つまり非課税枠は1年間で110万円までです。

したがって、年間110万円を超える財産をもらい受けた場合には、超えた部分について課税されます。

みなし贈与(財産)

みなし贈与(財産)とは、通常の贈与ではないけれども、実質的には通常の贈与と同等の経済的利益がある行為を贈与とみなし、その行為に対して贈与税を課税するものです。

具体的には、

- 著しく低額で財産(不動産や株式など)を譲渡した

- 借金の返済を免除した

- 借金の肩代わりをした

場合に、みなし贈与として贈与税が課税される可能性があります。

保険金(契約者と受取人が異なる場合)

また、一部の生命保険の保険金も、みなし贈与として贈与税が課税されることが考えられます。

それは、保険契約者が保険料を払い込み、満期になった場合の保険金受取人が、契約者と異なる場合です。

たとえば、父が保険契約者として保険料を支払い満期になったときに、子が300万円の保険金を受け取ったとします。

このケースでは、子は父の支払った保険料をもとに300万円の利益を得ています。

この利益を贈与に基づくものとみなし、贈与税が課されることとなります。

こちらも読まれていますみなし相続財産とは?種類・非課税枠など注意点をわかりやすく解説 「みなし相続財産」とは、被相続人の死亡により相続人が取得する財産のうち、民法上の相続財産にはあたらないが、税務上は相続税...この記事を読む

贈与税がかからないケース

それでは、今度は贈与税がかからないケースを見ていきます。

年間110万円以下の贈与

暦年課税制度の基礎控除額である、年間110万円以下の贈与には贈与税がかかりません。

もっとも、年間110万円とは贈与される人(以下「受贈者」といいます。)一人あたりの基礎控除額なので、もし1年間に複数の人から贈与された場合には、全員の贈与額を合わせて110万円までが贈与税の非課税枠となります。

たとえば、同じ年に父から100万円、母から100万円を贈与された場合には、贈与額は合わせて200万円ですので、そのうち110万円が非課税で残る90万円が贈与税の課税対象です。

常識的な範囲の生活費・教育費

夫婦や親子など、扶養義務のある相手からもらい受ける、通常の日常生活に必要な生活費・教育費には贈与税はかかりません。

こちらも読まれています生活費の仕送りに贈与税はかかる?別居の親子間で送金する場合の注意点 親から子どもへ生活費の仕送りをするとき、贈与税は発生するのでしょうか?実はどのくらいの金額を送金するかによって、贈与税が...この記事を読む

結婚式の費用および出産費用

18歳(※令和4年3月31日までは20歳)以上50歳未満の人が、父母や祖父母などの直系尊属から結婚式の費用および出産費用といった結婚・子育て資金の贈与を受けた場合で、一定の要件を満たす場合、一定額について贈与税は課税されません。詳しくは後述します。

お祝い金・お香典

個人からもらい受ける、社会通念上相当と認められるお祝い金・お香典には贈与税はかかりません。

こちらも読まれています贈与税がかからないようにする方法とは?正しい節税方法と非課税になるケースを解説 贈与税がかからない方法には、国の控除制度や非課税特例制度などがありますが、制度の利用時には注意点もあります。本記事では、...この記事を読む

贈与税を非課税または減額できる特例

贈与税には、財産を受け取ることで発生した税金に対して非課税または減額を適用できる様々な控除や特例があります。

贈与税を節税するにはこうした特例の上手な活用が欠かせません。

ひとつずつ見ていきましょう。

配偶者控除

婚姻期間が20年以上の夫婦の間で、居住用不動産または居住用不動産の取得資金の贈与があった場合、最大2,000万円まで贈与税がかかりません。

なお、配偶者控除は、同じ配偶者からの贈与につき生涯に一度しか利用できないと定められています。

こちらも読まれています配偶者への生前贈与は条件を満たすなら利用すべき? 相続税の支払いを減らすために行う生前贈与。その控除制度の中でも一般的な配偶者控除は2000万円の非課税枠が認められていま...この記事を読む

教育資金

30歳未満の人が、祖父母・曾祖父母など直系尊属から、学校や学習塾の入学金、授業料などの教育資金を一括でもらい受けた場合、最大1,500万円までは贈与税がかかりません。

ただし、学習塾や習い事のために支払われるものについては500万円を限度とします。

また、受贈者の合計所得金額が、贈与を受けた年の前年分について1,000万円を超える場合には、この制度は使えません。

なお、受贈者が30歳を超えたときに残額がある場合、その残額については贈与税が課税されます。

結婚・子育て資金

18歳(※令和4年3月31日までは20歳)以上50歳未満の人が、父母や祖父母などの直系尊属から、結婚式の費用や出産費用などの結婚・子育て資金を一括でもらい受けた場合、最大1,000万円までは贈与税がかかりません。

ただし、結婚関係で支払われるものについては300万円を限度とします。

また、贈与を受けた子や孫の合計所得金額が、贈与を受けた年の前年分について1,000万円を超える場合には、この制度は使えません。

さらに、子や孫が50歳に達した日に使い残しがあれば贈与税を課税される点に注意しましょう。

住宅取得等資金

18歳(※令和4年3月31日までは20歳)以上の人が、父母や祖父母など直系尊属から、居住用住宅の新築、購入、リフォームのための資金をもらい受けた場合で、一定の要件を満たすときには一定額まで贈与税がかかりません。

具体的には、省エネ等住宅の場合には最大1,000万円まで、その他の住宅の場合には500万円までの住宅取得等資金について、贈与税が非課税となります。

贈与税の税率と計算方法

贈与税の税率とは

暦年課税制度で適用する贈与税の税率には、

- 特例税率(特例贈与財産用)

- 一般税率(一般贈与財産用)

の二つの区分があります。

特例税率(特例贈与財産用)

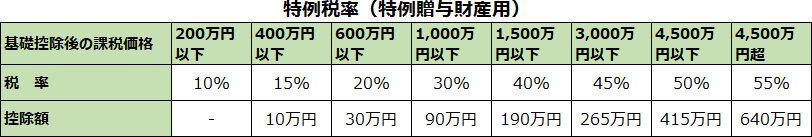

18歳(令和4年3月31日までは20歳)以上の人が父母や祖父母など直系尊属から受けた贈与財産(特例贈与財産)に贈与税を課す際に適用する税率で、詳細は以下のとおりです。

一般税率(一般贈与財産用)

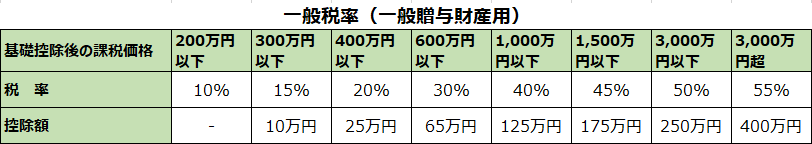

兄弟間、夫婦間、親から子への贈与で子が18歳(令和4年3月31日以前は20歳)未満の場合などの贈与で、特例贈与財産に該当しない贈与財産(一般贈与財産)に贈与税を課す際に適用する税率で、詳細は以下のとおりです。

参考)

国税庁「贈与税の計算と税率(暦年課税)」より

贈与税の計算例

特例税率(特例贈与財産用)の計算例

18歳(令和4年3月31日以前は20歳)以上の子が母から800万円の贈与を受けた場合は以下の計算式となり、贈与税額は117万円です。

贈与額800万円-基礎控除額110万円=基礎控除後の財産価格690万円

基礎控除後の財産価格690万円×特例税率30%−控除額90万円=贈与税額117万円

一般税率(一般贈与財産用)の計算例

妻が夫から800万円の贈与を受けた場合は以下の計算式となり、贈与税額は151万円です。

贈与額800万円-基礎控除額110万円=基礎控除後の財産価格690万円

基礎控除後の財産価格690万円×一般税率40%−控除額125万円=贈与税額151万円

こちらも読まれています相続税の税率は何パーセント?すぐわかる早見表と基本的な計算方法 相続税をどのくらい払えばいいのか心配な方は、相続税の税率と計算方法について知りましょう。この仕組みを理解できれば、相続税...この記事を読む

贈与税の申告・納税方法

贈与税の申告期限

贈与税の申告期限は、原則、贈与を受けた年の翌年の2月1日から3月15日までです。

贈与を受けた時期が12月など年度の切り替わるタイミングだと、申告期限まで時間がありません。

スムーズな贈与のためには、タイムスケジュールを計画的に組んでおくことが大切です。

申告漏れには注意

なお、申告漏れをした場合には厳しいペナルティが課されます。

具体的には、贈与額に対応する加算税と、延滞期間に対応する延滞税が発生します。この加算税は3種類あり、平成29年以降の申告期限の贈与税については、

- 申告しなかった場合:最大20%(※1)の無申告加算税

- 申告額が本来の贈与額より少なかった場合:最大15%の過少申告加算税

- 故意に申告しなかった場合:最大40%(※2)の重加算税

が課せられます。

本来支払わなくてよかったペナルティの税金を支払わずにすむよう、申告漏れには十分注意しましょう。

(※1) 過去5年以内に贈与税で無申告加算税・重加算税が課税されたことがあるケースでは最大30%

(※2) 申告期限が平成29年以降で、過去5年以内に贈与税で無申告加算税・重加算税が課税されたことがあるケースでは最大50%

贈与税に関するよくある質問

贈与税を申告しないと税務署にバレる?

贈与税の無申告は、税務署にバレる可能性が非常に高いです。

というのは、税務署は贈与者が亡くなった場合に、相続税調査のために亡くなった方の銀行預金を調べ、その出し入れから贈与をしたと思われる不審点を見つけます。

不動産の名義変更といった登記情報などからも、無申告や過少申告を容易に把握できるからです。

前述したとおり、適正な贈与税の申告・納付を怠った場合には、無申告加算税や延滞税などのペナルティが課されます。

無申告・過少申告が起きないよう、贈与税の正確な計算と納付期限の厳守が必要です。

贈与と相続、どちらが得?

贈与税と相続税は、財産を与えられたときに課税される税金という点で共通しています。

では、贈与と相続のどちらが税の負担が少なく得なのでしょうか?

結論から言えば、与える財産が少ないケースでは相続のほうが得で、与える財産が多いケースでは贈与のほうが得なことが多いです。

相続が得なケースがほとんど

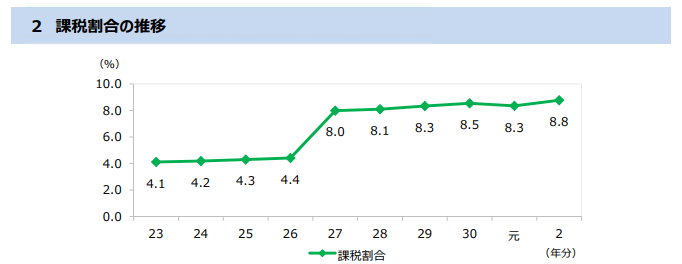

実際、令和2年中、亡くなった方のうち相続税の課税対象になったケースは、実に8.8%に過ぎません。

残る91.2%の相続では、財産が相続税の基礎控除内で収まり相続税の支払いが不要です。

たとえば、財産が少なく先々相続税の支払い対象にならないケースで、暦年課税制度の基礎控除枠である年間110万円を超える贈与を行うと、受贈者には贈与税の支払いが生じ、相続よりも損をすることになります。

裏を返せば、こうしたケースでは相続のほうが得と言えます。

贈与が得なケースも

他方で、財産が多く、もし相続が発生した場合に相続税を支払うことになるケースでは、贈与のほうが得なケースがあります。

その判断をするにあたっては、まず財産を把握し、次に法定相続人の数や配偶者控除、未成年者控除などの各種控除を適用して、相続財産価額・相続税の税率を算出します。

さらに、贈与について、暦年課税制度や相続時精算課税制度の控除枠、非課税・減額の特例などを考慮して贈与財産価額・贈与税の税率を算出します。

こうして算出した財産価額と税率から税額を割り出し、相続の場合と贈与の場合とで比較したうえで、どちらが得か考えてみるとよいでしょう。

なお、財産のうち不動産や株式などについて、今後価値が上がりそうな場合には、価値の上がる前に贈与し贈与税を払っておくほうが、あと価値が上がったときに相続し高額の相続税を払うよりも得だと言えます。

贈与税の申告手続きは自分でもできる?

贈与税の申告手続きは、流れがわかれば自分でも行えます。

大まかな流れは以下のとおりです。

- 税務署への申告方法を決める

- 必要書類を用意する

- 贈与税額を計算する

- 申告書を作成する

- 申告書・必要書類を税務署に提出する

税務署への申告方法を決める

申告方法には、

- 書類持参

- 書類郵送

- e-tax(国税に関する各種手続きを、インターネット等を利用して電子的に行えるシステム)

がありますので、自分に合う方法を選びます。

必要書類を用意する

マイナンバーカードなどの本人確認書類のほか、贈与の内容により以下の書類が必要です。

| 配偶者控除の特例を適用するケース | 受贈者の戸籍謄本・戸籍の附票の写し(ともに贈与日から10日を経過した日以降に作成のもの)、対象の居住用不動産の登記事項証明書 |

|---|---|

| 住宅取得等資金の非課税を適用するケース | 受贈者の戸籍謄本や受贈者の所得のわかる書類、対象となる住宅の売買契約書(写し)など |

| 相続時清算課税を適用するケース | 相続時清算課税選択届出書、受贈者・贈与者の戸籍謄本など |

どの特例、非課税枠の適用を受けるかによって、必要な書類は異なります。

申告時に書類が不足すると手続きが止まってしまうため、書類収集は基本なるべく早めから、計画的に準備を進めることをおすすめします。

こちらも読まれています戸籍謄本の取り寄せ方法・費用・必要書類・有効期限を解説 戸籍謄本は、相続・婚姻・年金手続きなど家族に関わる公的手続きやパスポートの発行申請などの際に必要となります。本籍地の窓口...この記事を読む

贈与税額を計算する

財産価額、各種控除、前述した税率をもとに贈与税額を計算します。

申告書を作成する

贈与税の申告書を作成するにあたっては、申告の内容ごとに30種類以上の様式があります。

その主なものは以下のとおりです。

- 第一表 贈与税の申告書(兼贈与税の額の計算明細書)

- 第一表の二 贈与税の申告書(住宅取得等資金の非課税の計算明細書)

- 第二表 贈与税の申告書(相続時精算課税の計算明細書)

これらの様式を使用して申告書を作成します。

申告書・必要書類を税務署に提出する

最初に決めた申告方法で、受贈者の住所を所管する税務署に申告書・必要書類を提出します。

まとめ

贈与税とは何かを正しく理解し、節税につなげよう

贈与税には、暦年課税制度(暦年贈与)と相続時精算課税制度の2つの制度があり、それぞれ一定額までは贈与税が課せられません。

そのほかにも、配偶者控除を筆頭に非課税または減額できる特例がありますので、これらを正しく理解し適用すれば、財産をもらい受けた人が必要以上の税金を納めずに済み、節税につながります。

贈与税の申告・納税は自分でもできますが、申告期限内に適正な申告ができず申告漏れをした場合には厳しいペナルティがあり、本来の贈与税のほか加算税と延滞税が課せられますので注意しましょう。

贈与税の計算や贈与を検討するなら弁護士に相談を

相続税対策として贈与税の計算や贈与を検討するにあたっては、本記事でも少し触れましたが、将来の相続を見据え、法定相続人の範囲や法定相続分といった法的問題を確認し、相続と贈与のどちらが得か広い視野で考える必要があります。

その際に頼れるのが相続・贈与に詳しい弁護士です。

相続・贈与に詳しい弁護士は、正確な法的知識と豊富な経験から、将来の相続も見据えた贈与のアドバイスができます。

贈与税や贈与でお悩みの場合には、一人で悩まず、ぜひ弁護士に相談してみましょう。

遺産相続に強く評判の良い弁護士事務所を探す

遺産相続この記事が役に立ったら

いいね!をお願いします

最新情報をお届けします

相続問題で悩みを抱えていませんか

- 相手がすでに弁護士に依頼している

- 遺産分割の話し合いがまとまらない

- 遺産を使い込まれているがどうすれば?