暦年贈与の利用方法とは?有効な活用法と注意点

暦年贈与を上手に利用すると、高額な贈与を無税で行うことも可能です。ただし相続開始後に税務調査が入って否認されるリスクもあるので、正しい知識を持って実行しましょう。毎年贈与契約書を作成し、銀行振込で入金するなどのルールを守っていれば「連年贈与」や「名義預金」のリスクを低減できます。

目次[非表示]

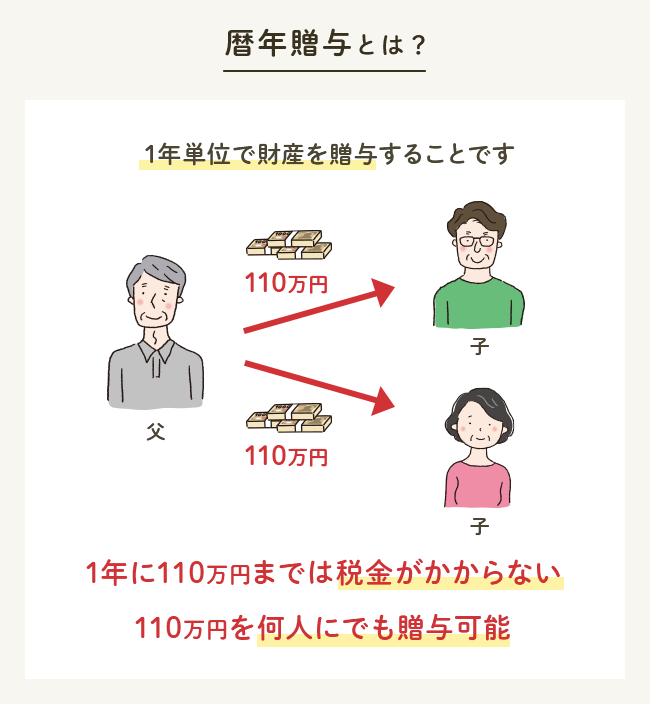

暦年贈与とは

暦年贈与とは「贈与税の基礎控除」の範囲内で毎年贈与を繰り返し、相続財産を減らして相続税を節税する方法です。

贈与税には「毎年110万円分までの贈与には贈与税がかからない」という基礎控除が適用されるので、年間110万円以下の贈与であれば「無税」で財産を次の世代に引き継がせられます。子どもや孫に毎年110万円ずつ贈与を繰り返せば贈与税はかからず、長年続けていれば高額な財産を無税で生前贈与できます。

暦年贈与を継続すればその分贈与者の財産が減るので、将来の相続税対策になる仕組みです。

暦年贈与の具体例

総資産7,000万円の父親が3人の子どもに毎年110万円ずつ暦年贈与を行い10年が経過した時点で死亡したとしましょう。

この場合、

110万円×3人×10年=3,300万円

を無税で子ども達に贈与できます。

死亡時に残った相続財産は

7,000万円-3,300万円=3,700万円

です。

子どもが3人いるので相続税の基礎控除は4,800万円となり、3,700万円より多いのでこの事案では相続税がかかりません。

もしも暦年贈与していなかったら

7,000万円-4,800万円=2,200万円

2,200万円分の財産に相続税がかかっていたはずです。

暦年贈与によって税金を0円にできたので、上手に節税できた事例といえるでしょう。

暦年贈与の方法

暦年贈与は以下のステップで進めましょう。

- 贈与者と受贈者が贈与について合意する

- 贈与契約書を作成する

- 銀行振込でお金を受け渡す

- 毎年繰り返す

贈与者と受贈者が贈与について合意する

まずは贈与する人(贈与者)と贈与を受ける人(受贈者)が贈与について合意する必要があります。

贈与は「契約」なので、お互いが納得して合意しないと成立しません。親や祖父母が勝手に子どもや孫名義の通帳に入金しても贈与したことにはならないので要注意です。

贈与契約書を作成する

贈与について合意できたら、贈与契約書を作成しましょう。契約書がないと、後に税務調査が入った際に贈与を否定される可能性が高くなります。

当事者間で作成してもかまいませんが、公証役場に持ち込んで「確定日付」を入れてもらうとより安心です。確定日付を入れておくと、税務署から「後から日付を遡らせて契約書を作成したのだろう」と言われずに済みます。

こちらも読まれています生前贈与をするなら贈与契約書を交わしておくのが安心 子供など相続人への贈与は110万まで非課税となります。ただし無条件で認められるわけではありません。贈与を行ったことを示す...この記事を読む

銀行振込でお金を受け渡す

暦年贈与するときには、現金手渡しではなく銀行振込を利用しましょう。贈与者名義の口座から受贈者名義の口座への振り込み記録があれば、贈与があった事実を証明しやすくなるからです。

毎年繰り返す

暦年贈与は年数を重ねれば重ねるほど高額な贈与ができます。そこで上記のステップを毎年繰り返していきましょう。

また面倒でも「毎年契約書を作成する」必要があります。当初に1枚だけ契約書を作成しただけでは暦年贈与扱いしてもらえないリスクが高まります。

暦年贈与のポイント

暦年贈与を利用するとき、ポイントとなるのは以下のような事項です。

毎年110万円までの贈与が無税となる

贈与税が無税になるのは毎年110万円までです。110万円を超えると、超過分に贈与税がかかり、贈与税の申告が必要となります。

贈与する財産の種類は問わない

暦年贈与の場合、贈与する財産の種類に制限はありません。現金預貯金、株式、保険、不動産、自動車などどのようなものでも暦年贈与の対象になります。

ただ金額を細かく分割しやすい現預金が扱いやすいでしょう。

受贈者は誰でも良い

暦年贈与の場合、受贈者は誰でもかまいません。

配偶者、子どもなどの法定相続人でも良いですし、孫やお世話になった人など法定相続人以外の人が相手でも適用できます。

110万円は「受け取る側1人」について計算

贈与税の基礎控除である110万円は「受贈者1人」について数えます。「贈与者1人」ではないために高い節税効果を期待できます。

たとえば1人の贈与者が2人の子どもと3人の孫に暦年贈与するときには「1人あたり110万円」として「5人分の550万円を1年で贈与」できます。

贈与対象者が多ければ、短い期間でも多額の贈与が可能となります。

贈与額が年間110万円以下の場合、申告不要

暦年贈与を利用する場合、贈与額が年間110万円以下であれば贈与税の申告が不要です。

ただし110万円を超えると超過分について贈与税が発生するので、申告しなければなりません。

また「子どもや孫への住宅取得資金贈与」などの他の贈与税控除制度を併用するケースでも贈与税の申告が必要です。

暦年贈与のメリット

暦年贈与には以下のようなメリットがあります。

繰り返せば無税で高額な贈与が可能

1つ目のメリットは、贈与を毎年繰り返すことにより無税で高額な財産を受け継がせられることです。

1年に1人に贈与できる金額は110万円と少額ですが、多数の相手に長年繰り返せば5,000万円やそれ以上の財産を無税で受け継がせることも可能です。

他の贈与税控除制度と併用できる

暦年贈与は他の多くの贈与税控除制度と併用できます。たとえば以下のような制度との併用が可能です。

子どもや孫への住宅取得資金贈与

親や祖父母が子どもや孫などの直系卑属へ「住宅を購入・建築するための資金」を贈与したときに適用される控除特例です。

住宅購入資金、建築資金、リフォーム資金を贈与したときに適用されます。控除額は住宅の種類等の条件によって異なりますが、消費税増税後は従前よりもかなり控除額が上がっているので、この特例の利用価値が向上しています。

ただし子どもや孫がすでに住宅ローンを組んでいる場合、親や祖父母が「返済の肩代わり」をしても控除は適用されません。また「資金」を贈与する必要があり、「不動産そのものの贈与」には控除が適用されないので注意が必要です。

配偶者への居住用不動産や資金の贈与

20年以上連れ添った夫婦の場合、居住用の不動産(自宅)やその購入資金を贈与したときに2,000万円分までにかかる贈与税が控除される制度です。

教育資金一括贈与

親や祖父母が子どもや孫などの直系卑属に教育資金を一括贈与するとき、最大1,500万円分までの贈与が無税となる制度です。

結婚子育て資金一括贈与

親や祖父母が子どもや孫などの直系卑属に結婚子育て資金を一括贈与するとき、最大1,000万円分までの贈与が無税となる制度です。

暦年贈与を行うときには、上記のような贈与税控除の特例も併用するとさらに効果的に節税できます。

こちらも読まれています孫への生前贈与は相続税の節税になる?「教育資金は贈与ではない?」 相続税を節税する方法としてメジャーな生前贈与ですが、法定相続人への贈与だけでは節税に限界がありますね。そんな時はかわいい...この記事を読む

1年に110万円以下なら贈与税の申告が不要

暦年贈与以外の贈与税控除制度を利用するには、贈与税がかからないとしても申告が必要なケースが多数です。

一方、暦年贈与の場合、年間110万円以下である限り申告が不要なので申告の手間が省けます。

こちらも読まれています生前贈与でも贈与税・相続税がかかることも「名義預金・定期贈与・駆け込み贈与」 相続税を減らすために使われる生前贈与ですが、不十分な制度理解のせいで名義預金が無効になってしまう、定期贈与と見なされ思わ...この記事を読む

暦年贈与のデメリット

暦年贈与には以下のようなデメリットもあります。

一回に贈与できるのは少額

暦年贈与で一回に無税で贈与できるのは一年に110万円までと少額です。一度に高額な資産を贈与したいときには適しません。

相続時精算課税制度と併用できない

暦年贈与と並ぶ代表的な贈与税の控除制度として「相続時精算課税制度」があります。

これは親や祖父母などの直系尊属が子どもや孫などに贈与するとき、最大2,500万円までの贈与分にかかる贈与税が控除される制度です。一度に高額な贈与をしたいケースにも適している方法です。ただし将来相続が発生したとき、贈与財産は相続財産に組み込まれてまとめて相続税がかかるため「無税になる制度」ではありません。

いったん相続時精算課税制度を選択すると、暦年贈与は利用できなくなります。相続時精算課税制度と併用できないことは、暦年贈与のデメリットの1つといえます。

自己判断で行うと税務調査で否認されやすい

暦年贈与は「毎年110万円ずつ贈与するだけ」「贈与税の申告も不要」なのでハードルが低く、一般の多数の方にとって利用しやすい節税方法です。

ただし素人の方が自己判断で暦年贈与を行うと、将来税務調査が入った際に「否認」されるリスクが高くなっています。

つまり「贈与」と認めてもらうことができず、高額な相続税がかかってしまう可能性があります。

暦年贈与を行うときには正しい知識が必須なので、不安があるなら税理士などの専門家に相談しながら進めるのが良いでしょう。

暦年贈与の注意点と対策方法

暦年贈与を行うときには、以下のような点に注意が必要です。不利益を受けないための対策方法とともにみていきましょう。

連年贈与(定期贈与)になると節税できない

暦年贈与は「毎年110万円程度を贈与し続ける方法」です。ただし外形的には暦年贈与のように対応していても「連年贈与(定期贈与)」とみなされると贈与税の控除制度が適用されない可能性が高まるので要注意です。

連年贈与とは「当初に一括でまとまったお金を贈与する契約を締結し、その後毎年分割で支払うこと」です。たとえば当初に1,100万円を贈与する契約をして、その後毎年110万円ずつお金を渡していくと「連年贈与」になります。この場合「1,100万円の贈与」と扱われるので、当初契約した年に「1,100万円-110万円=990万円」に贈与税がかかってしまいます。

「毎年110万円ずつ渡していれば暦年贈与にしてもらえる」と思っていると税務署から「連年贈与」といわれて高額な贈与税を課される可能性があります。

対策:毎年、必ず贈与契約書を作成し、支払日もずらす

連年贈与と言われないためには「毎年贈与契約書を作成する」必要があります。当初の1回しか契約書を作成していないと、そのときにまとめて贈与する約束をしたと言われやすくなります。また「契約書を後からまとめて作成したのではないか」といわれないためには、各回の契約書に公証役場で確定日付を入れてもらっておくと確実性が高まります。

また「1年の同じ日に振込をしない」のも重要です。たとえば「毎年1月1日」など支払い日を固定すると「連年贈与(分割払い)」といわれやすくなります。「今年は1月1日」「翌年は2月5日」など、ばらばらな日付で贈与契約書を作成して支払日もずらしましょう。

必ずお互いに合意をして贈与を行う

将来の相続に備えて、親などの贈与者が勝手に子どもなどの受贈者名義の預貯金口座に入金してしまう例がよくあります。親が子どもに告げずにこっそり子ども名義の預貯金通帳にお金を入れて積み立てるパターンです。

しかしこれでは「贈与契約」が成立しません。単に「親が子ども名義の預金口座を借りて自分のお金を貯めていただけ」という扱いになります。将来親が亡くなったとき、子ども名義の預金全額が「親の遺産」として相続税の課税対象とされてしまいます。このように他人の名義を借りて行う預金を「名義預金」といいます。

暦年贈与を行うときには、必ず贈与者と受贈者が合意して財産の受け渡しを行わねばなりません。

対策:きちんと話し合い贈与契約書の作成を

暦年贈与で「名義預金」といわれないためには、贈与者と受贈者がきちんと話し合って合意した上で資金の受け渡しをしましょう。

口頭の約束だけではなく必ず贈与契約書を作成する必要があります。

また契約書は毎年作成しなければなりません。贈与を受ける本人の自筆で署名押印しておけば、名義預金といわれることはないでしょう。

こちらも読まれています贈与契約書とは?生前贈与を明確にする書き方、作成の流れと注意点 祖父が孫にお祝いで現金を譲るなど、贈与者が受贈者に財産を譲る方法として贈与契約があります。贈与契約自体は口頭でも成立しま...この記事を読む

死亡3年前の贈与には相続税がかかる

税制上、死亡前3年間に贈与された財産は「相続財産」と扱われます。

死亡前3年間に暦年贈与を行ったとしても、それは相続財産となって相続税の課税対象となるのです。その場合、贈与税の控除が適用されないので暦年贈与の対象にはなりません。

対策:税制改正で暦年贈与はより早めの節税対策が重要に

2023年の税制改正により、相続税を計算する際の生前贈与の加算対象が亡くなる前3年から7年へ変更となりました。

暦年贈与で節税したいなら、贈与者が元気なうちに行っておくべきです。

贈与者の状態が危うくなってから暦年贈与をしたところで、すぐに亡くなってしまえばすべて相続財産と扱われて自然贈与を行う意味がありません。

税制改正により、相続対策はより早めの対応が重要となりました。

こちらも読まれています生前贈与にかかる相続税は亡くなる7年前の分まで。加算対象となる贈与の考え方、節税方法と注意点 2023年の税制改正により、生前贈与の相続税加算期間がこれまでの3年から7年に延長されました。これにより、相続税の節税対...この記事を読む

暦年贈与が適しているケース

以下のようなケースでは暦年贈与が適しているといえるので、検討してみてください。

贈与したい相手がたくさんいる

暦年贈与は「贈与を受ける人」を基準に110万円を計算するので、贈与したい相手がたくさんいる場合には比較的短期間でも多額の贈与が可能です。子どもや孫の数が多い方の場合、より効果的に節税できます。

贈与者の年齢が若い、健康

暦年贈与は毎年少額ずつ贈与していく方法なので、財産の受け渡しに時間がかかります。

また相続前3年間の贈与分には相続税が課税されるので、暦年贈与を開始してすぐに贈与者が亡くなってしまうと意味がありません。

こういった特性を考えると、暦年贈与は「贈与者の年齢が若い」「贈与者が健康」な状態で適している方法といえます。すでに高齢となっていたり持病があったりして先が短いケースではあまり適しません。

多額の現預金がある

暦年贈与は、贈与財産の種類を問わない節税方法なので、自動車や不動産などにも適用可能です。

ただしこういったものを「毎年110万円」ずつ贈与していくのは簡単ではありません。不動産でも分割で贈与できますが、登記などの手間と費用がかかります。

こちらも読まれています不動産と現金を相続する場合、どちらが相続税の節税になる? 相続税の節税対策として、現金を不動産にする方法と子供や孫に現金を贈与する方法があります。この二つを比較すると不動産に替え...この記事を読む

暦年贈与に向いているのは、多額の現預金のある人です。現預金であれば1円単位で贈与額を調整できますし、多人数相手に贈与するときにも口座間送金すれば良いだけなので簡単です。株式投資などをしている人は、そのままの状態より解約して現預金の形にすればたやすく暦年贈与できます。

高額な預貯金があって将来の相続税が心配ならぜひ暦年贈与を検討しましょう。

贈与税の税率と税金の計算方法

暦年贈与でも「1年に110万円」の贈与税控除枠を超えて贈与すると贈与税がかかります。その場合、どの程度の税額になるのか計算方法を知っておきましょう。

贈与税の計算式

(贈与額-110万円)×贈与税の税率

贈与税には1年に110万円の贈与税基礎控除が適用されるので、その金額を引いた額に贈与税の税率をかけ算して算出します。

贈与税の税率

贈与税の税率は、贈与の当事者によって変わります。

贈与者が親や祖父母などの直系尊属であり、受贈者が20歳以上の子どもや孫などの直系卑属である場合「特例贈与財産」として以下の税率が適用されます。特例贈与財産の場合、原則的な一般贈与財産よりも税率が低く抑えられます。

特例贈与財産の贈与税率

| 課税対象金額(贈与額-110万円) | 贈与税の税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

一般贈与財産の贈与税率

上記以外の場合には「一般贈与財産」として以下の税率となります。一般贈与財産の場合、特例贈与財産よりも税率が上がります。

たとえば配偶者や甥姪などへ贈与する場合には以下の税率が適用されます。

| 課税対象金額(贈与額-110万円) | 贈与税の税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | – |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

暦年贈与を行うときでも110万円を超えれば贈与税が発生するので上記を参考に正しく計算しましょう。

暦年贈与するなら正しい知識が必要

暦年贈与で節税するには、「連年贈与」や「名義預金」などといわれないように正しい知識が必要です。自分たちだけでは不安な場合、税理士などの専門家に相談しながら安全な方法で進めていきましょう。

遺産相続に強く評判の良い弁護士事務所を探す

遺産相続この記事が役に立ったら

いいね!をお願いします

最新情報をお届けします

相続問題で悩みを抱えていませんか

- 相手がすでに弁護士に依頼している

- 遺産分割の話し合いがまとまらない

- 遺産を使い込まれているがどうすれば?