相続税対策の基本~相続税を節税する4つの方法

目次[非表示]

相続税対策の基本

相続税を節税するためには大きく分けて4つの方法があります。

相続税を節税する4つの方法

このうち、②相続財産の評価を下げる節税と③相続開始後に相続財産の評価を下げる節税は、どちらも「相続財産の評価を下げる」手法です。ただし、それぞれ被相続人の生前と相続税申告時で、対策を行うタイミングが異なります。

この記事では、相続税節税につながる4つの対策方法を解説していきます。

相続財産を減らす節税

相続財産全体を減らすことが相続税節税につながる

相続税の計算ではまず、「相続財産」から借金や未払い金、葬儀費用などを差し引いた「正味の遺産額」を計算します。

この「正味の遺産額」から「基礎控除」を差し引いたものが「課税遺産総額」です。この課税遺産総額が相続税計算の基本となる額です。

つまり、全ての計算のスタートとなるこの「相続財産」を減らすことにより、相続税は節税することができます。

相続財産を減らすことで相続税を減らす方法は多岐に渡り様々存在しますが、相続税対策として特に代表的なものとしては以下のような方法が上げられます。

以下よりひとつずつ解説していきます。

こちらも読まれています相続税とは?計算方法・納税対象になる条件も解説 遺産を相続するとき、相続税が気になりますね。我が国の相続税は高いと言われており、場合によっては相続人の手元に現金が殆ど残...この記事を読む

贈与の非課税枠を使いながら相続財産を減らす(暦年贈与)

年間110万円の贈与税非課税枠を活用して、将来の相続財産を少しずつ減らしていく

贈与税の歴年課税制度には110万円の非課税枠がありますので、その「非課税枠」の範囲内であれば税金を一切かけずに財産を移すことが可能です。この110万円の非課税枠を利用して節税を進める方法のことを「暦年贈与」と言います。

非課税枠を使って将来の相続財産を少しずつ減らしていくことができます。もちろん暦年贈与にはメリットだけでなくデメリットもありますので、それぞれご紹介します。

暦年贈与のメリット

- 贈与者・受贈者ともに条件が無い

- 受贈者を増やせる

- 110万円以下であれば申告も不要

- 2割加算が無い

贈与者・受贈者共に条件がない

この暦年課税制度を利用した贈与には贈与する側、贈与を受ける側ともに条件はありません。

受贈者を増やして贈与できる

贈与税の非課税枠110万円は贈与を受け取る側の条件ですので、受贈者が多ければその分贈与額を増やすことができます。

例えば息子や娘に加え、孫2人にも贈与するという場合には、110万円×4人=440万円税金をかけず贈与し、相続財産を子や孫に移すことができます。

110万円以下であれば贈与税申告も不要

さらにこの暦年課税制度を利用した贈与では110万円以下であれば非課税であることに加え、税務署への申告も必要ありません。※贈与契約書は作成しておくことをお勧めします。

こちらも読まれています贈与契約書とは?生前贈与を明確にする書き方、作成の流れと注意点 祖父が孫にお祝いで現金を譲るなど、贈与者が受贈者に財産を譲る方法として贈与契約があります。贈与契約自体は口頭でも成立しま...この記事を読む

孫への2割加算がない

相続では財産を受け取る側の方が亡くなった方の「一親等の血族」や「配偶者」でなければ相続税の2割に相当する金額が「加算」されてしまいます。

しかし贈与税にはそのような規定はありません。

そのため例えば「孫」などへ生前贈与しても「2割加算」はされずに、通常の贈与税の計算で贈与税額が算定されます。(孫へ「相続」する場合には2割加算が適用されます。)また受贈者である孫などの直系卑属が20歳以上であれば「特定贈与」に該当して控除額が増えるというメリットもあります。

暦年贈与のデメリット

- 相続前3年の贈与は相続財産になる

- 多額の財産を移す場合時間がかかる

- 連年贈与とみなされる場合もある

相続前3年の贈与は相続財産として課税される

暦年課税制度による贈与では、相続開始前3年に贈与した財産に関しては「相続財産」として課税されてしまいます。

※もしこの3年の間の贈与で贈与税を支払っているのであればその支払った贈与税は相続税額から税額控除されます。

多額の財産を移す場合時間がかかる

非課税枠は110万円が限度ですので、多額の財産を移そうとする場合には時間がかかります。「余命宣告を受けている」というようなケースでは節税対策として有効とは言えません。

連年贈与とみなされる場合もある

決まった時期、決まった額を贈与している場合には注意が必要です。この場合税務署としてはもともと決まった額を贈与するつもりであり、それを単に分割して贈与しているだけ(連年贈与)と判断することがあります。連年贈与と判断されると合計額に対して課税されてしまいます。

相続財産に加算されない贈与を活用する

「暦年課税制度による贈与」は相続開始前3年以内の贈与である場合、相続財産に加算されてしまいます。しかし「相続開始前3年以内の贈与」であっても相続財産として加算されない贈与もあります。この贈与を有効に使えば相続税を節税することができます。

- 贈与税の配偶者控除の非課税枠

- 直系尊属から贈与を受けた住宅取得等資金の非課枠

- 直系尊属から一括贈与を受けた教育資金の非課税枠

- 直系尊属から一括贈与を受けた結婚・子育て資金の非課税枠

この4つの贈与の非課税枠部分関しては相続開始前3年以内の贈与であっても相続税には加算されません。それぞれの贈与についての概要をご紹介します。

贈与税の配偶者控除の特例

婚姻期間が20年以上の夫婦であれば、居住用不動産または居住用不動産を取得するための金銭の贈与が行われた場合、最高で2000万円まで控除(配偶者控除)を受けることができます。

| 条件 | 婚姻関係が20年以上の夫婦 |

|---|---|

| 居住用不動産または居住用不動産を取得するための金銭の贈与 | |

| 控除額 | 最高2,000万円 |

こちらも読まれています配偶者への生前贈与は条件を満たすなら利用すべき? 相続税の支払いを減らすために行う生前贈与。その控除制度の中でも一般的な配偶者控除は2000万円の非課税枠が認められていま...この記事を読む

住宅取得等資金の贈与を受けた場合の非課税

この特例は令和4年1月1日から令和5年(2023年)12月31日までの特例で、父母や祖父母など直系尊属から自己の居住のための住宅用の家屋の新築、取得または増改築等の対価に充てるための金銭を取得した場合、一定の要件を満たすときは最高1,000万円非課税となる制度です。

| 条件 | 父母や祖父母など直系尊属から |

|---|---|

| 住宅用の家屋の新築、取得または増改築等の対価に充てるための金銭 | |

| 非課税枠 | ・省エネ等住宅の場合:最高1,000万円 ・省エネ等住宅以外:最高500万円 |

教育資金の一括贈与時の非課税

この特例は平成25年4月1日から令和8年(2026年)3月31日までの特例で、直系尊属(曾祖父母・祖父母・父母等)から30歳未満のひ孫・孫・子へ教育資金を贈与した場合、受贈者1人につき、1,500万円まで贈与税が非課税となる制度です。(学校等以外(塾・予備校等)へのお支払は500万円まで非課税)

| 条件 | 直系尊属(曾祖父母・祖父母・父母等)から |

|---|---|

| 30歳未満のひ孫・孫・子へ教育資金を贈与した場合 | |

| 非課税枠 | 受贈者1人につき、1500万円 |

こちらも読まれています孫への生前贈与は相続税の節税になる?「教育資金は贈与ではない?」 相続税を節税する方法としてメジャーな生前贈与ですが、法定相続人への贈与だけでは節税に限界がありますね。そんな時はかわいい...この記事を読む

結婚・子育て資金の一括贈与時の非課税

この特例は平成27年4月1日から令和7年(2025年)3月31日までの特例で、父母や祖父母から18歳~49歳の子供や孫に対して結婚、出産、子育てのための資金を贈与した場合に、贈与を受けた一人につき1,000万円(結婚に際して支出する費用については300万円)までは贈与税が非課税となる制度です。

| 条件 | 父母や祖父母から18歳~49歳の子供や孫へ |

|---|---|

| 結婚、出産、子育てのための資金 | |

| 非課税枠 | 贈与を受けた一人につき1,000万円 |

非課税財産への組み替えにより相続財産を減らす

相続税のかからない財産を生前に取得したり、事前に支払いをしておくことによって相続財産を減らすことができます。

以下のものは相続税がかからない財産となります。

相続税がかからない財産

- 墓地や墓石、仏壇、仏具、神を祭る道具など日常礼拝をしている物

- 宗教、慈善、学術、その他公益を目的とする事業を行う一定の個人などが相続や遺贈によって取得した財産で公益を目的とする事業に使われることが確実なもの。

- 地方公共団体の条例によって、精神や身体に障害のある人又はその人を扶養する人が取得する心身障害者共済制度に基づいて支給される給付金を受ける権利。

- 相続によって取得したとみなされる生命保険金のうち500万円に法定相続人の数を掛けた金額までの部分。

- 相続や遺贈によってもらったとみなされる退職手当金等のうち500万円に法定相続人の数を掛けた金額までの部分。

- 個人で経営している幼稚園の事業に使われていた財産で一定の要件を満たすもの。なお、相続人のいずれかが引き続きその幼稚園を経営することが条件。

- 相続や遺贈によって取得した財産で相続税の申告期限までに国又は地方公共団体や公益を目的とする事業を行う特定の法人に寄附したもの、あるいは、相続や遺贈によってもらった金銭で、相続税の申告期限までに特定の公益信託の信託財産とするために支出したもの

現金として相続財産を持っていると100%相続税がかかってしまいますので、生前に墓地や墓石など生前に買えるものを購入すること、また生命保険に加入することなど、相続財産を非課税財産(相続税のかからない財産)に組替えておくことが節税対策として有効です。

生命保険を活用した節税対策

生命保険には500万円に法定相続人の数を掛けた金額までの非課税枠があります。

非課税枠が使える受取保険金は、「死亡」を原因として受取った保険金に限られます。また保険の受取人が相続人でない場合はこの非課税枠は使えません。

こちらも読まれています生命保険(死亡保険金)は遺産相続の対象になる? 相続とは、被相続人の持っている財産を受け継ぐことですが、生命保険の死亡保険金はどうでしょう?死亡保険金は被保険者の死亡を...この記事を読む

会社設立により相続財産を移転する

会社を設立することによる相続税の節税対策もあります。

相続における法人設立のメリット

相続において法人を設立する代表的なメリットは以下の通りです。

こちらも読まれています法人なら相続税はかからない?相続における法人化のメリット・デメリットと注意点 相続が発生した際、法人に対して財産を相続させる形にすれば、個人に対しての「相続税」はかかりません。ただし、法人への財産移...この記事を読む

役員報酬として被相続人に財産を移転

法人を設立することにより、被相続人に対して役員報酬を通して財産を生前に移転させることができます。

退職金としての非課税枠

法人を設立することによって退職金を支払うことができます(個人事業では退職金を払うことはできません)。

退職金については勤続年数に応じて所得税での優遇も設けられています。また相続や遺贈によって受け取る退職手当金に対しても500万円×法定相続人の数の非課税枠もあります。

| 退職金の非課税限度額 | 500万円×法定相続人の数 |

|---|

法人経費として相続財産を減らす

交通費や宿泊代、電話代やインターネットなど、事業に関係するものであれば法人の経費として落とすことができます。

賃貸管理会社設立により相続財産を増やさない

相続財産を減らす努力ともう一つ「相続財産を増やさない」という節税対策もあります。

賃貸マンションやアパートなどの「家賃収入」が入ってくる収益物件を持ち続けていると、将来の相財産は増え続けていきます。

賃貸物件の「管理会社」を設立すると収益を分散することができ、相続財産の増加を軽減させることができます。

相続財産の評価を下げることによる節税方法

現預金で持ち続けていても相続財産としての評価は下がりません。現預金「以外」の財産に組み替えることで「評価」を下げることができます。

現預金を株式にして評価を下げる

会社を設立し現預金を「株式」にすることで相続財産としての評価を下げることができます。

自社株を譲渡する際には役員退職金などの特別損失を出して1株当たりの利益金額を下げ自社株を生前贈与しておくなどの節税対策もあります。

評価差額の大きな資産へ組み替える

現金⇒建物、現金⇒土地のように相続財産としての評価差額が大きな資産へ組み替えをすることで相続税を大幅に節税することができます。

建物は固定資産評価額により相続評価されます。固定資産評価は通常取得額の6割程度となるため、建物への組み替えを行うことにより4割程度、相続税評価を下げることができます。

その建物を賃貸する場合、さらにそこから3割評価を下がることもできます。

相続開始後に相続財産の評価を下げる

これまで紹介してきた方法は、生前に行う節税対策でした。ここからご紹介するものは相続税申告の際に行う節税方法です。

申告の際に大きく節税することができるのは特例や補正を行うことによる土地の評価部分です。

特例を使うことにより土地の評価を下げる

小規模宅地の特例を使うことにより土地の評価を最大8割下げることができます。小規模宅地の特例が認められるのは大きく分けてこの三つです。

- 特定居住用宅地等(住宅で使っている土地)

- 貸付事業用宅地等(第三者に貸している土地)

- 特定事業用宅地等 (事業で使っている土地)

特定居住用宅地等(住宅で使っている土地)

亡くなった方の自宅の敷地のうち330㎡までの部分が8割減額されます。

減額が使えるのは以下の土地です。

8割減が使える土地

- 一軒家が建っている土地

- 購入マンションがある土地

- 二世帯住宅の土地

貸付事業用宅地等(第三者に貸している土地)

亡くなった方が貸している土地のうち200㎡までの部分が5割減額されます。

減額が使えるのは以下の土地です。

5割減が使える土地

- 貸し付けしているアパート・マンション

- 貸し駐車場・駐輪場

特定事業用宅地等(事業で使っている土地)

亡くなった方が事業をやっていた土地(店舗等)は、400㎡までの部分が8割減額されます。

減額が使えるのは以下の土地です。

8割減が使える土地

- 被相続人が事業として使っていた土地

- 被相続人と生計を一にする親族が事業として使っていた土地

こちらも読まれています特定事業用宅地の特例を受けるために知っておきたいこととは? オーナー社長が、自らが所有している土地で店舗や工場などの事業を営んでいることがあります。多額の相続税がかけられると事業の...この記事を読む

小規模宅地の特例の限度面積と減額割合をまとめると以下のようになります。

| 適用対象の宅地 | 減額割合 | 限度面積 |

|---|---|---|

| 特定の居住用の宅地 | 80% | 330㎡ |

| 特定の事業用の宅地 | 80% | 400㎡ |

| 貸付事業を行う宅地 | 50% | 200㎡ |

こちらも読まれています小規模宅地等の特例まとめ|適用条件や減額率は?相続税の節税に活用 相続で損をしないポイントは「課税される相続税をいかに減らすか」です。被相続人と一緒に暮らしていた家を相続する場合、一定の...この記事を読む

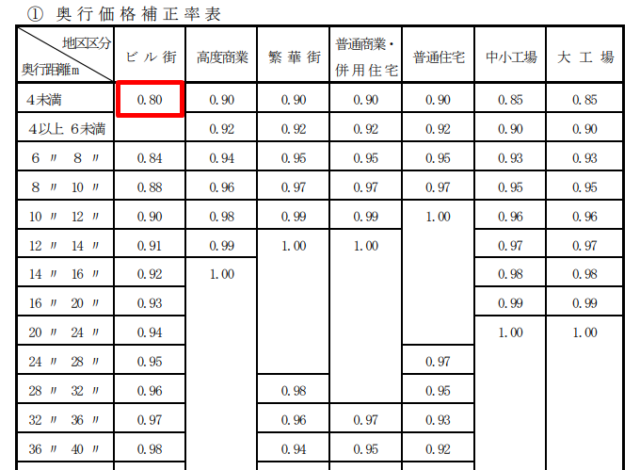

補正を行うことにより土地の評価を下げる

相続した土地がいびつな形をしていたり、利用価値が低いと判断される形の土地である場合、補正率を掛け、土地の評価を下げることができます。

補正を行えるケースとしては例えば以下のようなものが上げられます。

- 奥行価格補正

- 間口狭小補正

- 奥行長大補正

- がけ地補正

- 不整形地補正

- 地積規模の大きな宅地

例えば奥行補正(奥行きが長く使いにくい土地)えあれば最大で2割土地の評価を下げることができます。

| 奥行価格補正 | 宅地の一面だけが道路に接しているという場合 |

|---|---|

| 間口狭小補正 | 道路に面している部分(間口)が狭い場合 |

| 奥行長大補正 | 間口に対して奥行きが長い場合 |

| がけ地補正 | 30度を超えるような急傾斜地というような場合 |

| 不整形地補正 | 不整形地(いびつな形の土地)の場合 |

このような場合には補正率をかけることにより土地の評価を下げることができるかもしれません。

そのほか「地積規模が大きすぎる」という場合にも、利用するために開発工事が必要になるなどの不便があるとみなされ、土地の評価が下がることもあります。

三大都市圏においては500平方メートル以上の地積の宅地、三大都市圏以外の地域においては1,000平方メートル以上の地積の宅地であれば「規模格差補正率」をかけて土地の評価を下げることができます。

控除を活用することによる節税方法

最後に「控除」を使うことによる節税対策をご紹介します。相続税の控除には大きく分けると「基礎控除」と「税額控除」の2種類があります。

2つの控除の違いは、基礎控除は課税価格(遺産)の合計額から差し引くものであるのに対し、税額控除は支払う相続税額から差し引くものです。

相続税の基礎控除を活用する

相続税の基礎控除額は

の算式で計算します。

※法廷相続人とは民法で定められた相続人のこと

例)相続人が妻と子供3人の場合

この場合法定相続人は妻と子供3人の合計4人となり、3000万円+(600万円×4人)=5400万円が基礎控除額となります。

相続人が多ければその分基礎控除の額も増えていきます。

養子縁組により基礎控除を増やす

この基礎控除は養子縁組にも適用されます。つまり養子縁組をすることにより基礎控除の額を増やすことも可能です。

法定相続人の数は相続税の計算上、以下のような場合の計算に関係します。

- 相続税の基礎控除額

- 生命保険金の非課税限度額

- 死亡退職金の非課税限度額

- 相続税の総額の計算

これらの計算をするときの法定相続人の数に含める養子の数は、一定数に制限されています。被相続人に実の子供がいる場合といない場合により異なります。

| 被相続人に実の子供がいる場合 | 被相続人に実の子供がいない場合 |

|---|---|

| 1人まで | 2人まで |

法定相続人の数に含めることができるのは被相続人に実の子がいる場合は1人、被相続人に実の子がいない場合には2人までという限度があります。

一定の限度額はあるものの、基礎控除やそのほか生命保険や死亡退職金の非課税計算にも影響があるため、養子縁組は効果的な節税対策として検討される方も多いです。

税額控除を活用する

税額控除は最終的に支払う相続税額から直接控除することのできるものです。税額控除の種類としては以下のようなものがあります。

暦年課税分の贈与税額控除

相続開始前3年以内に暦年課税により贈与を受けて、「すでに贈与税を支払っていた場合」は相続税額からすでに支払った贈与税額を控除することができます。

配偶者の税額軽減

相続や遺贈によって財産を取得した人が被相続人の配偶者である場合にはその配偶者の相続税額から、次の算式によって計算した金額を控除します。

配偶者の税額軽減額=相続税の総額×(①、②のいずれか少ない方)

- 課税価格の合計額に配偶者の法定相続分を掛けて計算した金額又は1億6千万円のいずれか多い方の金額

- 配偶者の課税価格(相続税の申告期限までに分割されていない財産の価額は除かれます。)

つまり配偶者は最低でも1億6千万円の税額軽減を受けることができます。

未成年者控除

満20歳未満の相続人に対しては相続開始の日からその人が満20歳に達するまでの年数×10万円を控除することができます。未成年者控除額がその人の相続税額を超える場合、超える金額は※扶養義務者の相続税額から控除することができます。

※扶養義務者とは、配偶者、直系血族及び兄弟姉妹のほか、3親等内の親族のうち一定の者をいいます。

障害者控除

相続人が障害者である場合には10万円(特別障害者である場合には20万円)×相続開始の日から満85歳になるまでの年数を控除することができます。障害者控除額がその人の相続税額を超える場合には、その超える金額を扶養義務者の相続税額から控除することができます。

相次相続控除

「今回の相続が開始する前10年以内」に被相続人が相続によって財産を取得し「すでに相続税を支払っている場合」すでに支払った相続税額から一定の金額を控除することができます。

外国税額控除

外国税額控除は「国際的」な二重課税を防ぐための控除です。相続、遺贈や相続時精算課税に係る贈与によって「外国にある財産を取得」した場合、その財産について「すでに外国で相続税に相当する税金を支払っている」という時には相続税額から一定の金額を控除することができます。

相続時精算課税分の贈与税額控除

「相続時精算課税制度」を使い、すでに贈与税を支払っている場合には、その人の相続税額から「相続時精算課税制度適用分の贈与税額に相当する金額」を控除することができます。

医療法人持分税額控除

(医療法人を経営されている方にとって関係のある税額控除です。)医療法人の持分を相続や遺贈により取得し相続開始の時から相続税の申告期限までの間にその持分の全部又は一部を放棄した場合で、一定の要件を満たすときは放棄した持分の額に対応する部分の相続税額に相当する金額を控除することができます。

こちらも読まれています遺産相続の時に相続税控除の恩恵を受けられるのはどんな人? 相続税が高額となるため相続を放棄するケースも往々にしてありますが、ある特定の属性を持った相続人には、様々な相続税の控除制...この記事を読む

相続税対策についてのQ&A

その他、相続税対策に関してよくある質問をQA形式でお答えしていきます。

- Q.相続税対策としてタワーマンションがいいと聞いたことがあるのですが・・・

- Q.相続税対策として保険を考えています。節税対策になる保険の種類を教えてください。

- Q.親と同居するとどうして節税対策になるんですか?

Q.相続税対策としてタワーマンションがいいと聞いたことがあるのですが・・・

A.タワーマンションによる節税は今回の記事でも紹介しました「相続財産の評価を下げる」節税方法です。

マンションの相続税評価額は「建物」と「土地」別々に計算されます。「建物」部分は固定資産税評価額、「土地」部分は敷地全体の面積を専有部分の面積で按分計算することが一般的です。

この方法ですと面積が同じであれば「高層階」でも「低層階」でも土地の評価は同じになることになります。つまり階数が高いマンションほど売買価額と評価額との差が大きくなり、相続税対策として効果が大きくなるという仕組みです。

※しかし亡くなる1ヶ月前にタワーマンションを購入し2億円以上相続税評価額を圧縮したケースは明らかな「相続税の負担回避」として否認された(認められなかった)というケースもあります。

Q.相続税対策として保険を考えています。節税対策になる保険の種類を教えてください。

A.被相続人が死亡した際に一括で保険金を受け取れる「定期保険」「終身保険」「養老保険」などが相続税対策の保険として使用できます。

つまり今回の記事でもご紹介しましたが、保険の非課税枠(500万円×相続人)を使うことができます。

相続税の非課税枠を使うためのポイントは契約者、被保険者、受取人を誰にするかです。この部分を間違えると相続税の非課税枠が使えなかったり、贈与税や所得税が発生する場合もあります。

相続税の非課税枠を使うためには「契約者、被保険者=被相続人」「受取人=相続人」という形で契約する必要があります。

| 契約者・被保険者 | 被相続人 |

|---|---|

| 受取人 | 相続人 |

Q.親と同居するとどうして節税対策になるんですか?

A.同居による節税は今回の記事で紹介した「小規模宅地の特例」による節税です。亡くなった親と同居している親族が自宅を相続する場合に引き続き自宅として住み続けるようなケースでは、自宅の土地の相続税評価額を8割減額して評価することができます。

まとめ

いかがだったでしょうか?今回の記事では相続税を節税するための4つの方法についてご紹介しました。

節税するための方法は大きく分けて

- 相続財産を減らす方法

- 生前に相続財産の評価を下げる方法

- 相続開始後に相続財産の評価を下げる方法

- 控除を使った方法

があります。

相続税節税につながる4つの方法を理解して、適切な節税対策を

相続財産を減らしたり、相続財産の組み替えを行うことにより評価を下げることは生前からできる節税対策です。

一方で補正や特例、控除を使い評価を下げることは相続開始後、実際の申告の際に行う節税方法です。

| 相続開始前 | 相続財産を減らす |

|---|---|

| 相続財産の評価を下げる(組み替え) | |

| 相続開始後 | 相続財産の評価を下げる(補正や特例) |

| 控除を使う |

相続発生のどのタイミングでも、そのタイミングに応じた節税対策があります。

今回ご紹介した節税方法の中でまだ検討していないものがありましたら相続に強い弁護士や税理士に相談し、節税対策に取り組んでみることをお勧めします。

遺産相続に強く評判の良い弁護士事務所を探す

遺産相続この記事が役に立ったら

いいね!をお願いします

最新情報をお届けします

相続問題で悩みを抱えていませんか

- 相手がすでに弁護士に依頼している

- 遺産分割の話し合いがまとまらない

- 遺産を使い込まれているがどうすれば?