死亡退職金は相続税の課税対象になる?一般的な事例で判断方法を紹介

支給される金額が被相続人の死亡後3年以内に確定した死亡退職金は、みなし相続財産として扱われるため相続税の課税対象になります。ただし非課税枠があり、「500万円×法定相続人の数」までは課税されません。弔慰金は基本的には課税されませんが、業務外の死亡で普通給与の半年分を超える場合は相続税の課税対象になります。

死亡退職金は相続税の課税対象になる

亡くなった人に代わって遺族に支払われる退職金を死亡退職金といいます。例えば在職中の夫が亡くなった場合、妻や子どもは夫の役職や勤続年数に応じた死亡退職金を受け取ることになります。

こちらも読まれています相続税がかかる財産かからない財産。課税対象の財産と非課税財産の見分け方 遺産相続で頭を悩ませるものと言えば相続財産です。ただでさえ相続税の計算が面倒なのに、財産によって課税対象か否かを見分ける...この記事を読む

こちらも読まれています死亡退職金は必ずもらえる?受け取る場合は相続税に注意 死亡退職金はみなし相続財産の1つで、非課税枠の「500万円×法定相続人の数」を超えた部分には相続税が課せられます。 な...この記事を読む

相続税の課税対象になる死亡退職金とは

死亡退職金を受け取った遺族は、場合によっては相続税を納めることになります。法律上の規定を詳しく見ていきましょう。

支給される金額が被相続人の死亡後3年以内に確定したかが基準

死亡退職金は、会社によって「死亡手当金」や「功労金」などの名目で支払われるかもしれません。名目は違ってもこれらに準ずる給与はすべて「退職手当金等」と呼ばれ、支給される金額が被相続人の死亡後3年以内に確定したものは相続税の課税対象になります。これには現物支給された物も含まれるので、注意しましょう。

退職時には被相続人が生きていた場合

通常、死亡退職金が支払われるのは被相続人が在職中に亡くなった場合ですが、退職時には生きていたけれど、退職金の支給までに死亡した場合はどうなるのでしょうか。この場合も支給される金額が被相続人の死亡後3年以内に確定したものなら、相続税の課税対象になります

死亡退職金が相続税の課税対象になる理由

死亡退職金は亡くなった人から相続した財産ではないのに、なぜ相続税の課税対象になるのでしょうか。その理由を説明します。

被相続人の死亡によって受けたったため「みなし相続財産」になる

相続財産とは通常、被相続人が死亡した時点で所有していた財産を指しますが、死亡退職金はその人の死亡に起因する財産であるため相続したものと同じとみなされます。このような財産を「みなし相続財産」と言い、死亡退職金以外に生命保険金も同じ考え方で相続税の課税対象になります。

こちらも読まれていますみなし相続財産とは?種類・非課税枠など注意点をわかりやすく解説 「みなし相続財産」とは、被相続人の死亡により相続人が取得する財産のうち、民法上の相続財産にはあたらないが、税務上は相続税...この記事を読む

死亡退職金で所得税を納めるケースとは

死亡退職金は会社から直接相続人に支払われるため、所得税を納めるものと考える人が多いようです。すでに説明したように、死亡退職金はみなし相続財産になるため納めるべきは相続税になります。ただし、一般社員では考えにくいですが、支給される金額が被相続人の死亡後3年を経過してから確定した死亡退職金にかぎり所得税が課税されます。

死亡退職金には非課税枠がある

死亡退職金を受け取っても、全額が課税対象になるわけではありません。死亡退職金や生命保険金には、遺族の生活保障という目的があるため非課税枠が設けられています。

死亡退職金の非課税枠とは

死亡退職金には非課税枠があるため、受け取った金額の一部または全部が非課税になります。具体的な非課税限度額を計算してみましょう。

非課税限度額は法定相続人の数によって決まる

全ての相続人(相続を放棄した人は除く)が取得した死亡退職金を合計した額が、非課税限度額以下のときは課税されません。非課税限度額は法定相続人の数によって決まります。法定相続人の数は、相続の放棄をした人がいても、法定相続人の数に含めます。また、法定相続人の中に養子がいる場合は、実子がいるときは1人、実子がいないときは2人までを法定相続人の数に含めます。

死亡退職金の非課税枠の計算方法

死亡退職金の非課税限度額は、次の計算式で求められます。

つまり、3人の法定相続人が合わせて1,500万円の死亡退職金を受け取った場合は課税されませんが、合計額が2,000万円であれば500万円分が相続税の課税対象となります。

死亡退職金の課税対象額を計算する

非課税限度額を超えた部分の金額が、相続税の課税対象になることは説明しました。次に、各相続人の課税対象額がいくらになるのかを詳しく見ていきましょう。

個々の相続人の課税対象額はどうやって算出する?

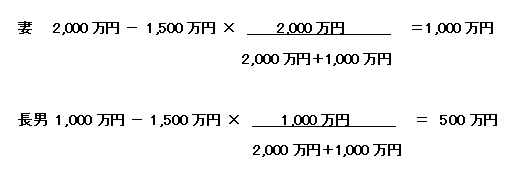

それぞれの相続人の課税対象額は、次の計算式で求められます。

具体的な事例

計算式を具体的な事例に当てはめて考えてみましょう。合計3,500万円の死亡退職金をそれぞれ次のように分けた場合です。長女のように相続を放棄しても、死亡退職金は通常の相続財産とは区別されるため受け取ることができます。

| 妻 | 2,000万円 |

|---|---|

| 長男 | 1,000万円 |

| 長女 | 500万円(相続を放棄) |

①相続を放棄した人がいても、法定相続人の数には算入するため非課税限度額は1,500万円となります。

②それぞれの相続人の課税対象額は、計算式に当てはめると次のとおりです。相続を放棄した人が受け取った死亡退職金は、合計額には含めません。

相続を放棄した人や相続人以外の人が受け取った場合は非課税枠がなく、全額が相続税の課税対象になるので注意しましょう。

弔慰金は基本的には相続税の課税対象外

死亡退職金のほかに、会社から遺族が受け取る金銭に弔慰金(ちょういきん)が考えられます。

弔慰金の扱い

会社から弔慰金が支払われた場合は、税金はどうなるのでしょうか? まずは、普段は馴染みのない弔慰金の目的について知っておきましょう。

弔慰金とは

弔慰金とは、亡くなった人を弔い、遺族に慰めの気持ちを表すために贈られる金銭のことです。個人や法人、政府などから遺族に対して支給されます。ちなみに葬儀の際に受け取る香典とは別のものです。

弔慰金には相続税を課税しないのが基本

被相続人の死亡によって相続人が受け取る弔慰金は通常、相続税の対象にはなりません。花輪代、葬祭料も同様です。ただし一定額を超えると、超過した部分の金額が相続税の課税対象になります。

相続税の課税対象になる弔慰金とは

弔慰金として認められる金額を超過した場合は、その超過部分の金額は退職手当金等に該当するとみなされるため、相続税の課税対象になります。弔慰金として認められる金額は、業務上の死亡とそうでない場合で異なりますので注意しましょう。

弔慰金が相続税の対象になる場合

弔慰金として認められる金額(非課税限度額)は、次のように規定されています。ここでの普通給与とは、給料、俸給、賃金、扶養手当、勤務地手当などの合計額です。

- 業務上の死亡で、被相続人の死亡当時の普通給与の3年分に相当する額

- 業務上の死亡でない場合で、被相続人の普通給与の半年分に相当する額

具体的な事例

死亡時の普通給与が50万円だった被相続人が業務外の理由で死亡し、会社から500万円の弔慰金が支払われた場合で説明します。

500万円 - 300万円 = 200万円

普通給与の半年分に当たる300万円が弔慰金として非課税になります。超過部分の200万円が退職手当金等として扱われるため、相続税の課税対象になります。

死亡退職金は被相続人の役職や勤続年数によっては高額になるため、納税義務について正確に理解しておきましょう。また、他に相続財産があるかどうかで相続税の計算が異なってきますので、専門家と一緒に進めると漏れがなく安心です。死亡退職金、高額な弔慰金がある場合は、弁護士や税理士などの専門家に相談してみるとよいでしょう。

遺産相続に強く評判の良い弁護士事務所を探す

遺産相続この記事が役に立ったら

いいね!をお願いします

最新情報をお届けします

相続問題で悩みを抱えていませんか

- 相手がすでに弁護士に依頼している

- 遺産分割の話し合いがまとまらない

- 遺産を使い込まれているがどうすれば?